Las inconsistencias del plan económico de Milei-Caputo

El Presidente Milei solo ve postales “exitosas” del desempeño de la economía actual. Para ello evita hablar de cualquier dato de la economía real, porque nada puede mostrar en este frente que sea positivo. De allí que sólo se refiera a variables financieras. Ahora bien, ¿son reales esos éxitos?

En esta nota analizamos las principales inconsistencias, en sus aspectos cambiario, fiscal y monetario, que el Presidente pretende tapar con gritos, insultos y show.

POR JULIA STRADA Y HERNÁN LETCHER/

Frente cambiario

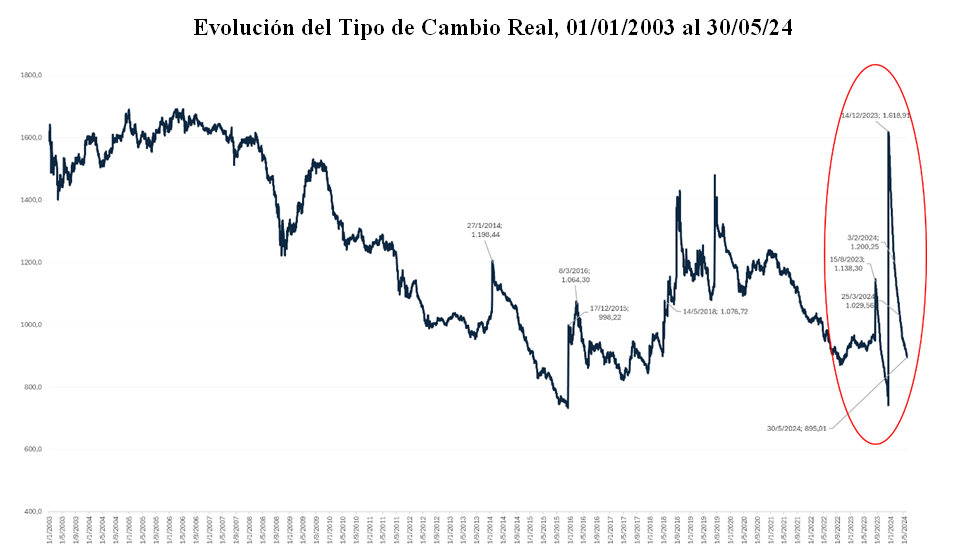

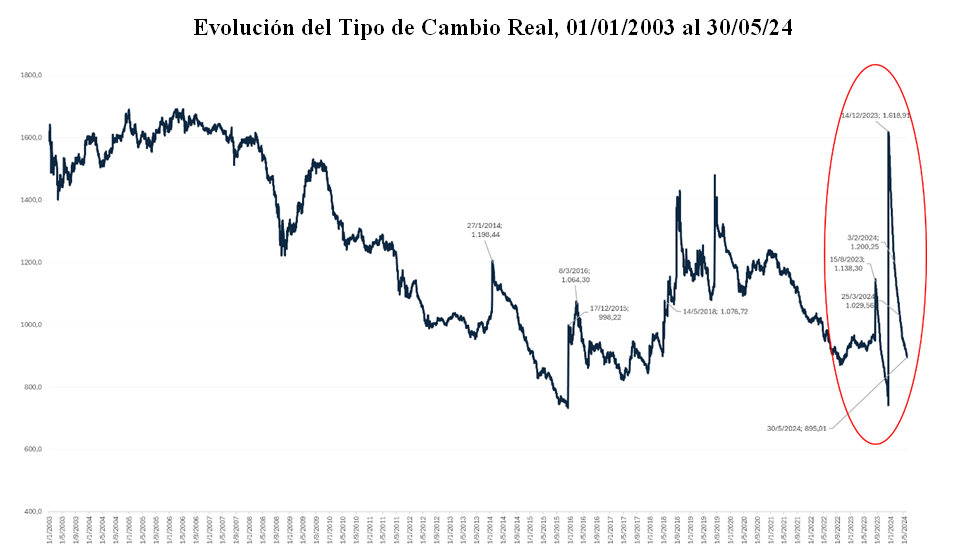

- Dado que el objetivo de política económica es el levantamiento del cepo, el tipo de cambio luce poco sostenible, considerando el ritmo de la inflación de diciembre a hoy. Si el objetivo del gobierno, con la brusca suba del dólar apenas asumió fue ordenar las variables macroeconómicas en un nivel que asegure ingreso de dólares –en el futuro sin controles cambiarios–, este efecto se fue diluyendo con la inflación posterior y el nivel de tipo de cambio moviéndose al 2% mensual. En estos niveles de Tipo de Cambio Real Multilateral (TCRM), la apreciación fue tal que, para retornar a los niveles de diciembre, se necesitaría una devaluación de al menos 80% (a finales de junio, del orden de 90%). En este sentido, la aceleración del crawling peg aparece como la opción más viable para evitar un salto discreto –devaluación– en meses venideros. El gobierno encuentra dificultades cada vez mayores para la acumulación de dólares, aun con una economía cuyas importaciones siguen en niveles muy bajos. Optó por priorizar la baja de la inflación, relegando este frente de índole cambiario, lo cual es una contradicción porque el control de cambios es el soporte de la baja de la inflación.

¿El gobierno se enamora de la desinflación y abandona sus objetivos macroeconómicos?

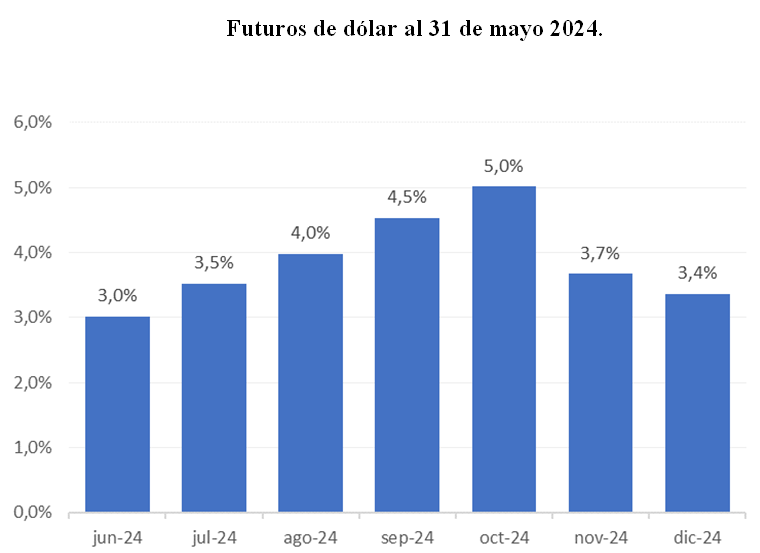

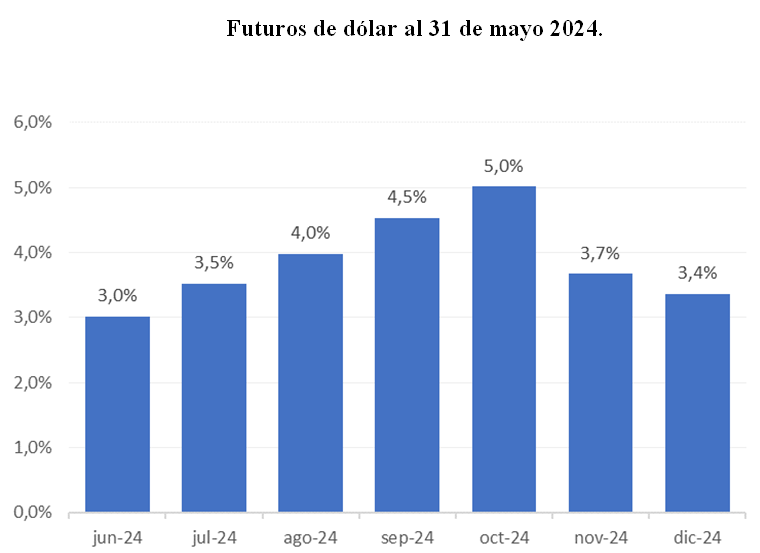

En línea con un crawling peg más acelerado, el mercado se mueve con expectativas de devaluación superiores al 2% mensual, aunque más bien moderadas.

- Lo hemos señalado en notas anteriores: el tan vapuleado control de cambios dispuesto desde el BCRA es el mecanismo que permite la compra de dólares por parte del Central. Eso le ha permitido realizar compras por U$D 14.758 millones hasta el 30 de abril y U$D 17.332 millones si el periodo se extiende hasta el 31 de mayo.

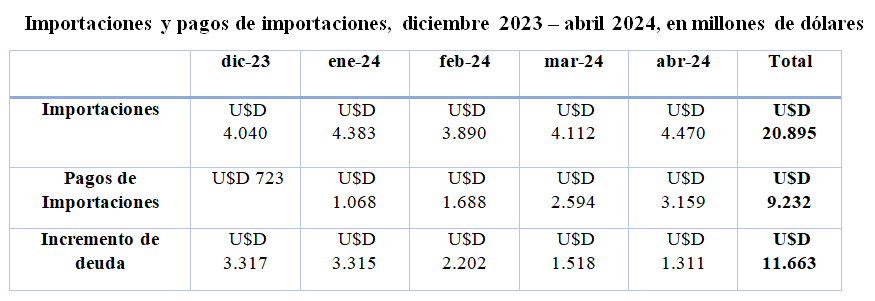

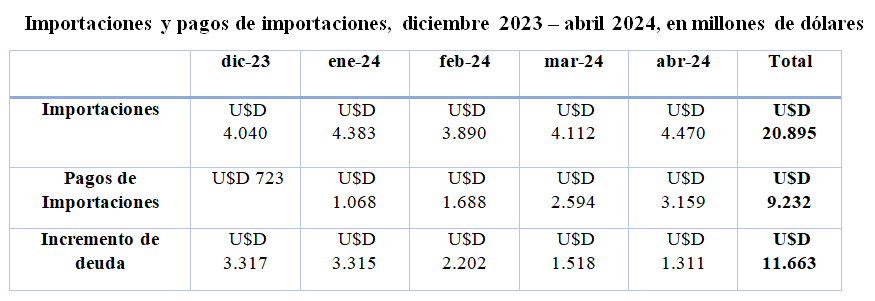

Las importaciones acumuladas en los primeros cinco meses ascienden a U$D 20.895 millones, mientras que los pagos sólo fueron de U$D 9.232 millones. En efecto, el incremento de la deuda por importaciones no pagadas asciende a U$D 11.663 millones, que equivalen al 80% de las compras de dólares del Banco Central en el mismo periodo.

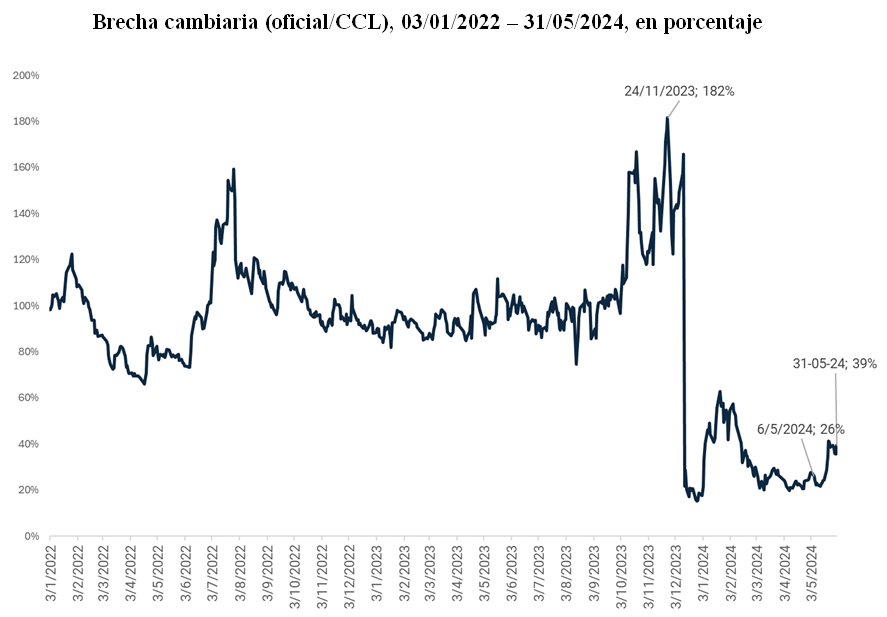

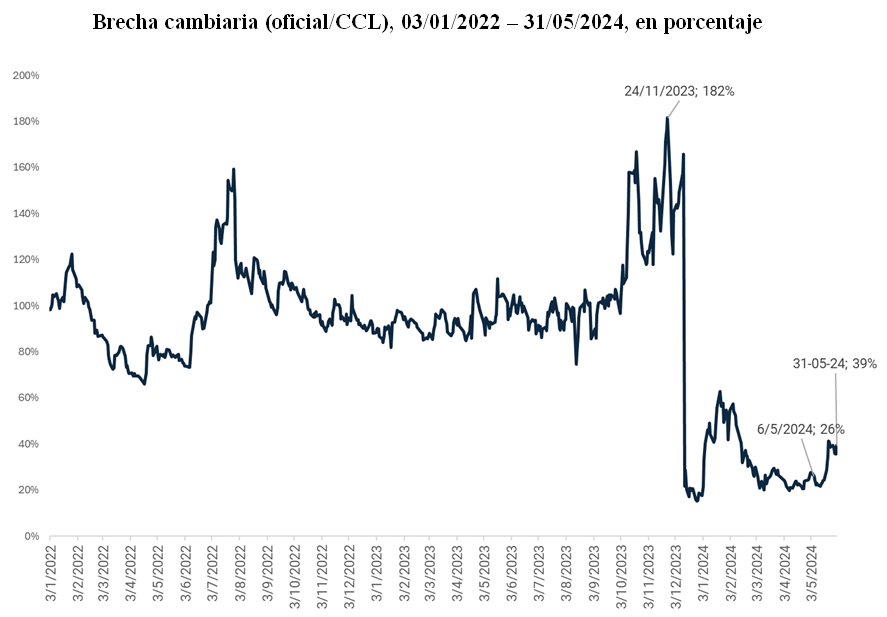

- Al igual que los controles cambiarios impiden una mayor demanda en el mercado de cambios, la existencia de un dólar exportador con 20% de liquidación forzosa en el mercado financiero permite que la brecha se reduzca sustancialmente. Sin estas regulaciones, ¿se podría sostener una brecha reducida?

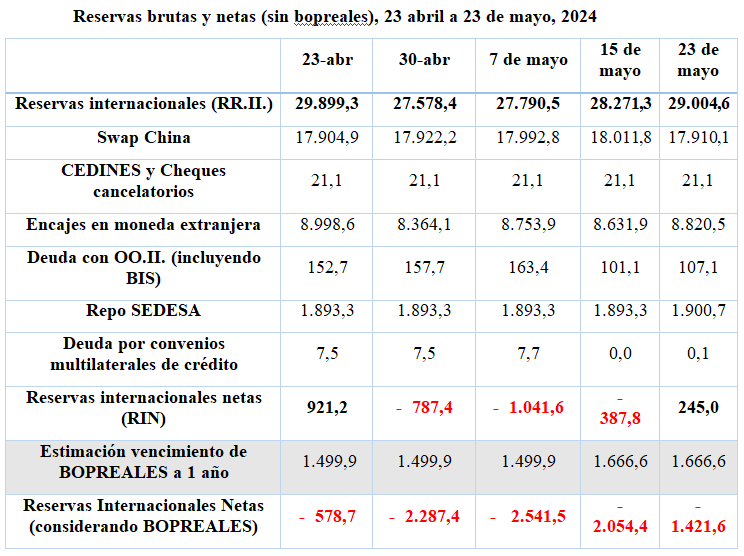

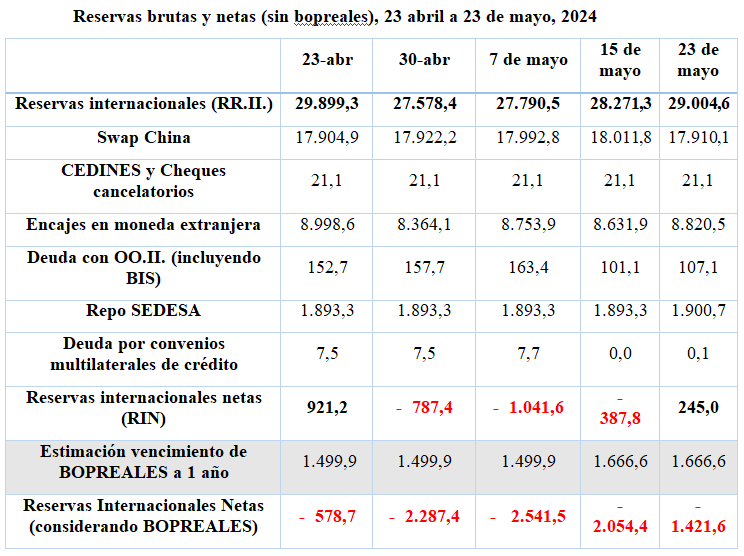

- En el camino hacia el levantamiento del cepo, el mecanismo de eliminación de pesos a través de la emisión de BOPREALES tiene un impacto negativo en los vencimientos en dólares del BCRA, lo que condiciona la propia estrategia de acumulación de reservas. En los próximos 12 meses los vencimientos de capital ascienden a U$D 1.666 millones, a lo que deben sumarse intereses. En efecto, las reservas netas positivas por U$D 245 millones al 23 de mayo, dan vuelta su signo en negativo por U$D -1.421 millones por causa de los BOPREALES.

- Errores no forzados. “Las que van afuera no las metas adentro”, dice un dicho popular. En la última semana, la suspensión sin criterio de la obra pública desde la asunción de Milei derivó en la necesidad de destinar U$D 500 millones a importar energía. Como el gobierno nunca planificó qué obras le servían y para qué, dejó de desembolsar unos U$D 45 millones que hubiesen permitido duplicar la inyección de gas a través de las comprensoras de Tratayén, Salliqueló y Mercedes.

Frente fiscal

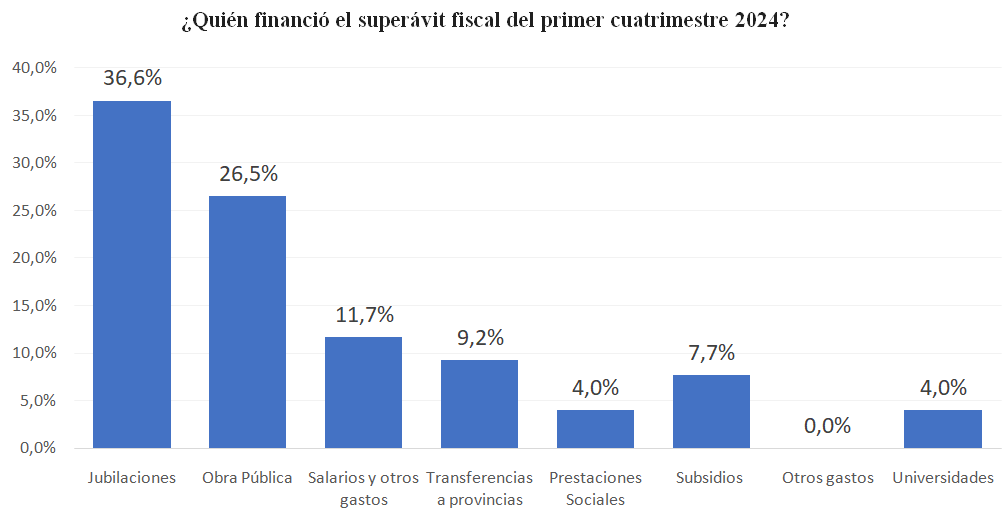

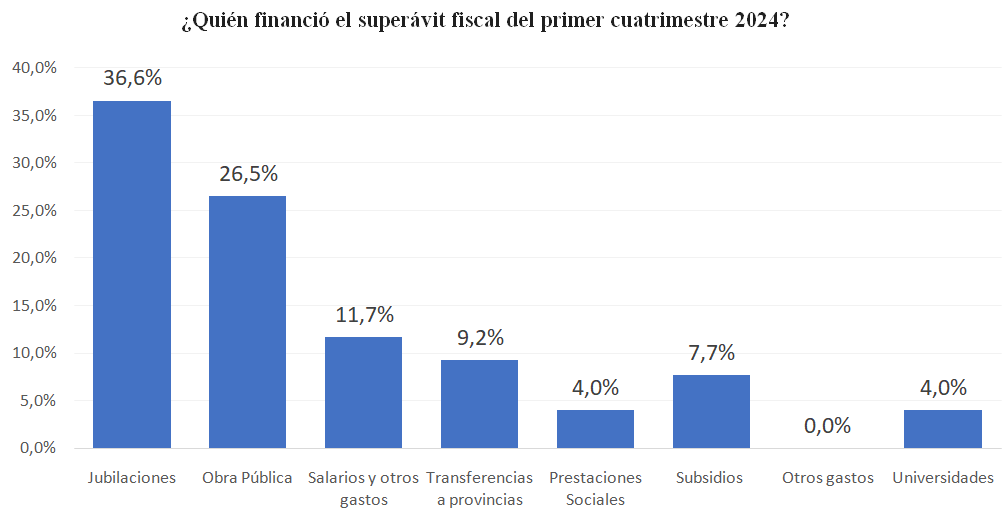

- Nadie se olvida del slogan de campaña de Milei: que el ajuste lo iba a pagar la casta. En aquel momento decíamos que la magnitud del ajuste que planteaba Milei implicaba, indefectiblemente, recortar en gasto previsional, dado que explica el 60% del gasto total. La realidad, lamentablemente, nos dio la razón. No hubo magia: en el primer cuatrimestre de 2024, Milei le recortó los ingresos a los jubilados, suspendió la obra pública (dejando un tendal de despidos, que superan los 100.000 en el sector), redujo sensiblemente los salarios públicos en términos reales, recortó las transferencias a las provincias (hoy queda claro que ese ajuste afecta a trabajadores de salud, educación y seguridad), recortó subsidios (hoy sigue aunque cambia día tras día respecto de cuánto aplicar de aumento) y, en menor medida, a las universidades, incluso a pesar de las manifestaciones públicas. Además de la crudeza del ajuste, el recorte tuvo un sensible impacto en la evolución de la actividad económica.

- En segundo lugar, ¿es sostenible el superávit? Nos referimos a “la boleta de la luz debajo de la alfombra”. El gobierno dejó de pagar la deuda de CAMMESA y con ello logró un superávit cosmético. El propio Presidente reconoció, el 29 de abril, que la boleta impaga permitió superávit: “Cuando vengan esos números, operativamente vamos a quedar en déficit, pero con lo acumulado antes las cuentas siguen equilibradas”. Agregó que “a lo largo de lo que son los primeros cinco meses estamos generando mucho superávit financiero para compensar las partidas de CAMMESA y el pago de aguinaldos”.

Por cierto, el Presidente optó por patear la pelota para adelante, no pagar y ofrecer un bono a las generadoras, pero nunca discutir la cuestión de fondo: en la Argentina no se sabe cuánto cuesta el gas en boca de pozo y, en materia eléctrica, se inyecta la electricidad de los contratos más caros. En una supuesta búsqueda de mayor eficiencia, nada de eso fue sujeto a revisión.

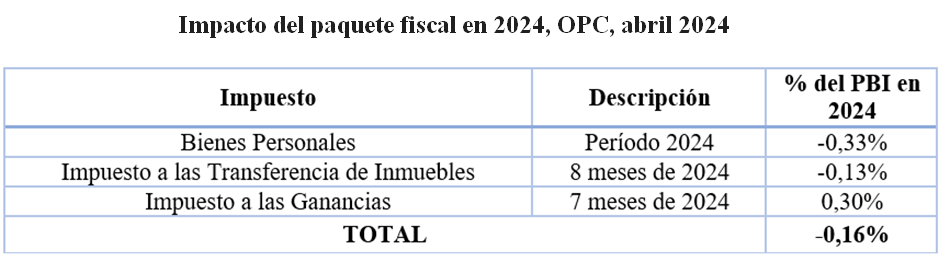

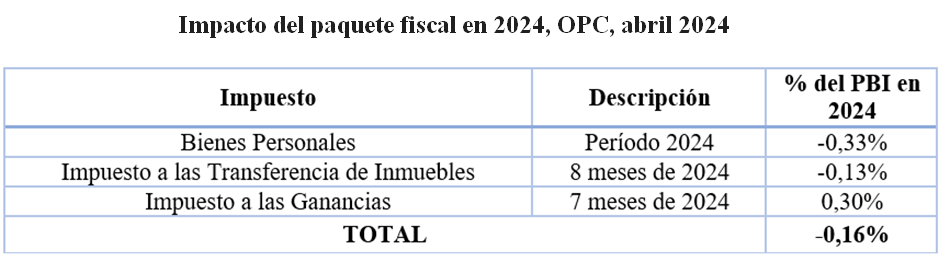

- Otra contradicción entre lo que se dice y lo que se impulsa aparece en el paquete fiscal promovido por el gobierno. Como describimos en la nota Volver a la colonia, el oficialismo pretende, bajo la premisa de reducir el déficit, restituir el Impuesto a las Ganancias, que alcanzaría a 1,2 millones de personas (alcanzando a 2 millones a fines de 2024), pero al mismo tiempo propone una sensible reducción en la alícuota del impuesto a los Bienes Personales, que se reduce de 2,25% (su máximo actual) a 0,3% para todos en 2027.

Fue la Oficina de Presupuesto del Congreso quien puso en números esta cuestión, dejando en evidencia la contradicción: el paquete fiscal no implica una mejora de la recaudación sino que cambia su composición interna. “La reforma del Impuesto sobre los Bienes Personales reduciría la carga tributaria de ese impuesto en un rango de 0,33% en 2024 a 0,61% en 2027 del PIB, según el período fiscal y los supuestos adoptados”, lo que se compensa levemente por “la reforma del Impuesto a las Ganancias”, que “incrementaría la recaudación de ese tributo en 0,5004% del PIB sobre la base del período fiscal 2024 completo. El incremento sería de 0,3004% suponiendo una aplicación de siete meses durante 2024”. Todo esto se agrava por la “eliminación del Impuesto a la Transferencia de Inmuebles, que tiene un impacto teórico estimado de 0,0161% del producto para el período fiscal 2024 y de 0,125% del PIB suponiendo una aplicación de ocho meses durante 2024”. Para el año 2027, la reducción en recaudación a los más ricos, en Bienes Personales, significaría perder recursos por 0,61% de PBI, profundizando el resultado negativo para las arcas públicas (agravado por el hecho de que, en adelante, se impide que vuelva a gravarse el patrimonio con un impuesto que se denomine distinto pero tenga la misma base imponible). En resumen, los datos para 2024 son los siguientes:

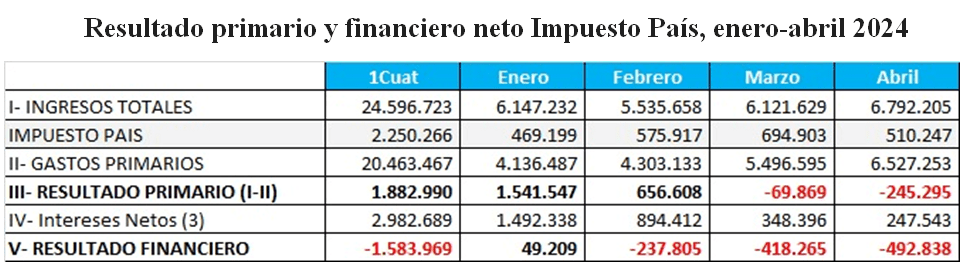

- Adicionalmente, el gobierno pretende eliminar las restricciones cambiarias o, al menos, el Impuesto País prontamente. Así lo dijo el propio Presidente en La Sociedad Rural, donde fue incluso más lejos: también las retenciones quedarían en el camino.

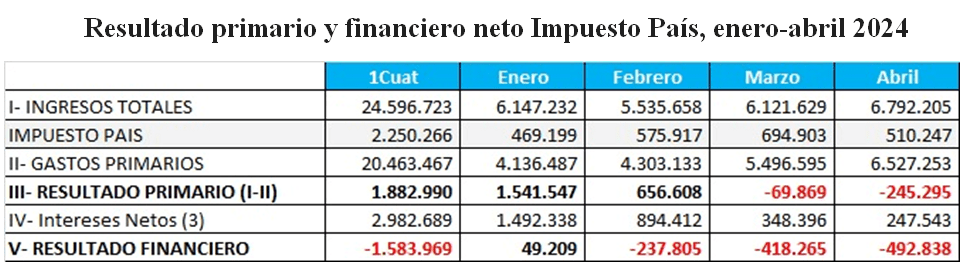

Ahora bien, la eliminación del Impuesto País tendría un impacto sensible sobre la evolución del “superávit” actual. Como estimó Alejandra Scarano, de CEPA, sólo a modo de ejercicio (porque hay diversas variables a considerar), si en el primer cuatrimestre no hubiese habido Impuesto País, el resultado hubiese sido de déficit financiero e, incluso, de déficit primario en marzo y abril.

La pregunta es, entonces, ¿sobre quién va a recaer un recorte adicional al eliminarse el Impuesto País?

Por esta razón, el gobierno apuesta a un blanqueo súper generoso y con estabilidad fiscal por 30 años en el nuevo régimen de Bienes Personales, que le permita compensar la caída de la recaudación, aunque con ingresos por única vez.

Frente monetario

- Reducción de pasivos remunerados y traspaso de pasivos al Tesoro.

Dado que la hoja de ruta del gobierno es el ordenamiento del balance del BCRA, la reducción de los pasivos remunerados es un objetivo central.

El primer hito fue la suba del dólar del 12 de diciembre, y el segundo es el traspaso de pasivos del BCRA a pasivos del Tesoro. Para el 20 de mayo, el gobierno redujo sensiblemente los pasivos remunerados combinando baja de tasa de política monetaria y la flexibilización de la normativa del BCRA que eliminó la exposición de los bancos al sector público para el ingreso a LECAP de corto plazo, emitidas por el Tesoro.

En la búsqueda por acelerar la reducción de los pasivos monetarios, por un lado el Tesoro lanzó Letras capitalizables (LECAP) de corto plazo y, por el otro, el BCRA volvió a bajar la tasa de pases para que se ubique muy por debajo de la tasa de esas LECAP, de forma de que los bancos roten de pases con el BCRA a esas letras de corto plazo con el Tesoro. Para que eso sea posible, el BCRA, a su vez, modificó la normativa que limita el financiamiento de los bancos al sector público y excluyó de la base de cálculo de ese límite a las inversiones en LECAP, lo que permite que los bancos aumenten significativamente sus tenencias de títulos del Tesoro. Hasta el momento, sólo se excluían los títulos de corto plazo emitidos por el Tesoro respecto de los cuales el BCRA ofreciera un put, de forma que los bancos tuvieran garantizada la venta de esos títulos al BCRA, reduciendo el riesgo al que estaban expuestos.

¿Cuáles son las implicancias de la medida?

El cambio llevó, por un lado, a reducir de forma significativa los pasivos remunerados del BCRA (de U$D 31.000 millones al 15 de mayo, a U$D 19.000 millones al 20 de mayo), y por el otro a aumentar de manera muy importante la deuda de corto plazo del Tesoro (los recursos obtenidos fueron depositados en la cuenta del Tesoro en el Banco Central).

Buena parte de los ahorros de los argentinos tienen como contracara bonos del Tesoro. Para ser pedagógicos: cuando hacés un plazo fijo, antes el banco (si no la presta al público) la prestaba al Banco Central en forma de pases. Ahora, compra bonos del Tesoro. El Tesoro necesita, entonces, sostener el superávit fiscal para afrontar estos pasivos. ¿Qué sucede si no hay superávit con esta ecuación? Cabe recordar que el objetivo del gobierno es terminar con la emisión monetaria de cualquier forma, en el camino hacia la competencia de monedas.

- Deuda del Tesoro

Sumado a lo anterior, si nos ubicamos en cabeza del Tesoro, este proceso significa un aumento del déficit financiero que, en la lógica de Milei-Caputo, sólo se costea con profundización del superávit primario, agravado por la promesa de eliminación de impuestos que el Presidente realizó en La Rural. ¿A quién más le piensan recortar?

De acuerdo a Research 1816, post eliminación de pasivos remunerados, la deuda soberana en pesos excluyendo tenencias FGS y BCRA rondaría los $97 billones contra una base monetaria de $15 billones.

- Puts del BCRA

Los puts ofician como seguro, otorgado por el BCRA a los bancos, que garantiza el pago de la deuda en caso de no esperar el vencimiento del Tesoro. La estrategia de eliminación de pasivos remunerados choca con una eventual ejecución de puts: restan emitidos $17 billones de puts que pueden ejercerse en cualquier momento, siendo la mitad de los emitidos correspondientes a títulos 2026 y 2027 (Research 1816).

- Baja de tasa

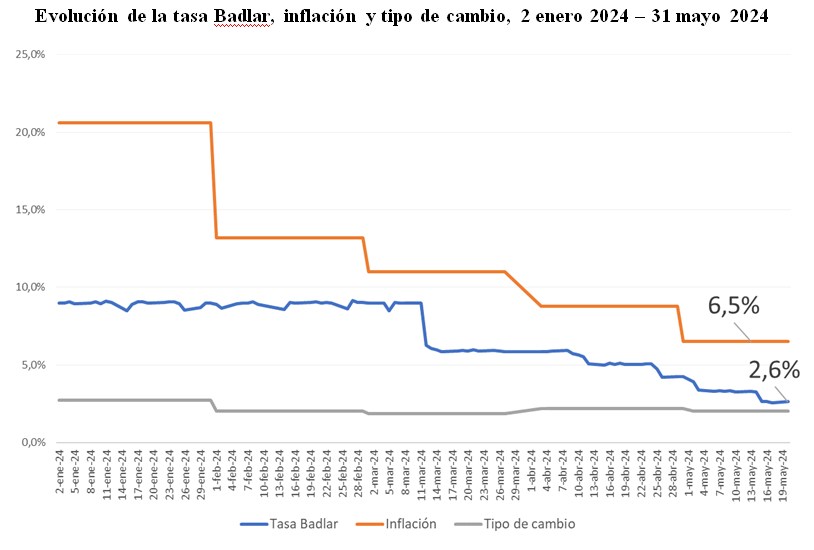

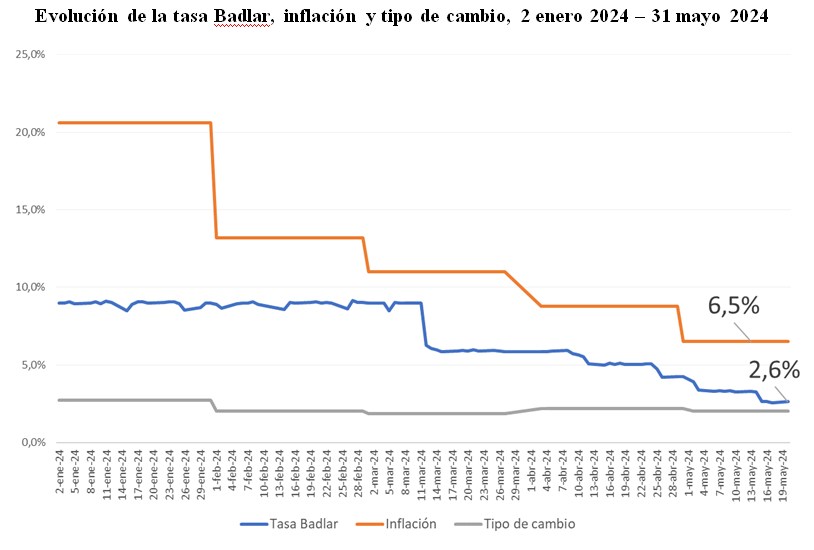

En el mismo sentido que la búsqueda de ordenamiento de los pasivos remunerados, el gobierno impulsó una sostenida baja de tasas con la finalidad de licuar los pesos en el sistema. En mayo, la tasa Badlar (promedio de plazos fijos del sistema) se ubica muy cerca del ritmo de evolución del tipo de cambio, mientras que se aleja de la inflación.

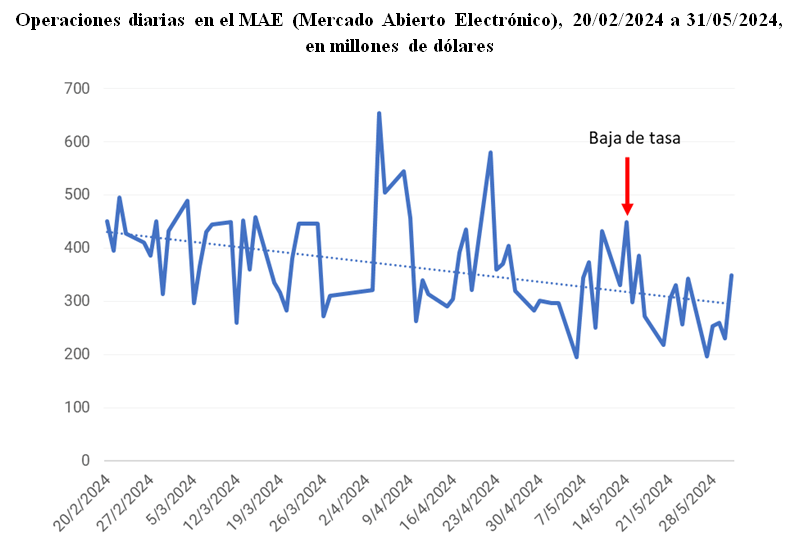

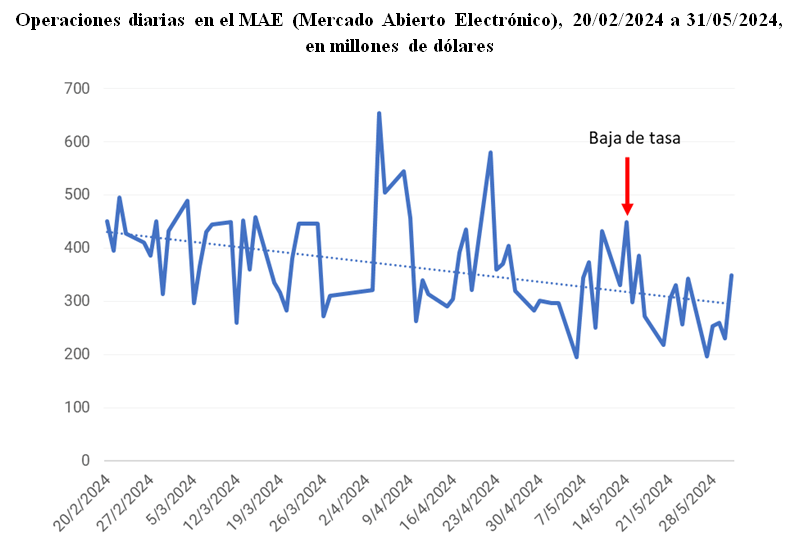

En función de la última baja de tasas: 1) se volvió menos atractiva la liquidación de la cosecha, que es la principal fuente de ingresos al MAE y al CCL; 2) se cortó el carry trade, es decir que hasta ahora el que sostenía sus ahorros en plazo fijo, si bien perdía contra la inflación, ganaba contra el tipo de cambio oficial y CCL. Ese beneficio dejó de existir; y 3) La presión sobre los dólares financieros se originó luego de la última baja de tasas, que hizo aún más insustentable el ahorro en plazo fijo, lo que originó desarmes desde el 16 de mayo. Esto no significa que la corrida se extienda en el tiempo, pero sí que la política de baja de tasas encuentra un límite. Por esta razón, algunas voces sugieren que el gobierno modificaría la composición del dólar blend, con una participación de 70% oficial y 30% CCL, mejorando el tipo de cambio para los exportadores sin devaluar el oficial.

Un dato curioso: Milei sostiene el castigo de tasa para el agro que no liquida. La baja de tasa permite un financiamiento en pesos más barato para el sector chacarero, por ejemplo la Tarjeta Agro-Nación para compra de insumos para la cosecha tiene una TNA de 27%. Sin embargo, persiste la regulación del BCRA que castiga por no liquidar con 120% adicional de recargo de tasa. Sí, una regulación para forzar a la liquidación. La próxima semana en la expo Agro-activa que se realiza en Armstrong, Santa Fe, se escucharán las voces de reclamo del sector por estas medidas que no se eliminaron.

Todo lo señalado se va a traducir, más tarde o más temprano, en decisiones económicas del gobierno para lograr re-encauzar el rumbo y eso tendrá efectos concretos en la vida cotidiana. Con las inconsistencias cambiarias sin resolver, ¿es posible seguir sosteniendo que habrá recuperación en forma de V? Si el Presidente promete eliminar Impuesto País y retenciones, ¿cómo sostiene una política de superávit y cómo pagará los vencimientos futuros del Tesoro?

Por último, en el aspecto productivo, la gran inconsistencia que plantea el gobierno se basa en un modelo sólo anclado en sectores extractivos, con poca generación de empleo directo y cuyas divisas, con aprobación del RIGI mediante, tampoco podrán ser aprovechadas para la acumulación de dólares en el BCRA. Paradójicamente, para un gobierno que sólo atiende a variables financieras, el pago de la deuda externa no es parte de la hoja de ruta de Milei.