El factor relevante es determinar cuál será el flujo de dólares promedio por año para sostener un ritmo de crecimiento sostenido sin generar tensiones en el mercado cambiario. Es una estimación que no está elaborada por quienes ofrecen programas económicos. Quiénes y para qué demandan dólares. El Plan Argentina Productiva 2030.

( Alfredo Zaiat) En las propuestas económicas que adelantan un imprescindible plan de estabilización en el inicio del próximo gobierno hay un cálculo que no está realizado, no está explicitado o quienes lo están diseñando, directamente, no tienen ni idea de cómo hacerlo: cuántos dólares promedio por año necesita la economía para sostener un ritmo de crecimiento sostenido sin generar tensiones en el mercado cambiario. Esto último es clave porque las presiones por escasez en la plaza del dólar desmorona cualquier intento de estabilización, o sea de reducción de la inflación.

Planes de economistas denominados halcones, de palomas, de Domingo Cavallo, del que publicita Carlos Melconian o el de un equipo económico del actual oficialismo en caso de triunfar en las elecciones, ofrecen recetas para las conocidas variables del tablero macroeconómico: qué hacer con el cepo (grado de apertura de la cuenta capital de la balanza de pagos) y la brecha cambiaria, el gasto público y la magnitud del déficit fiscal, la emisión monetaria, los subsidios a las tarifas de servicios públicos, la política de ingresos precios-salarios, la deuda en pesos, la tasa de inflación, entre otras.

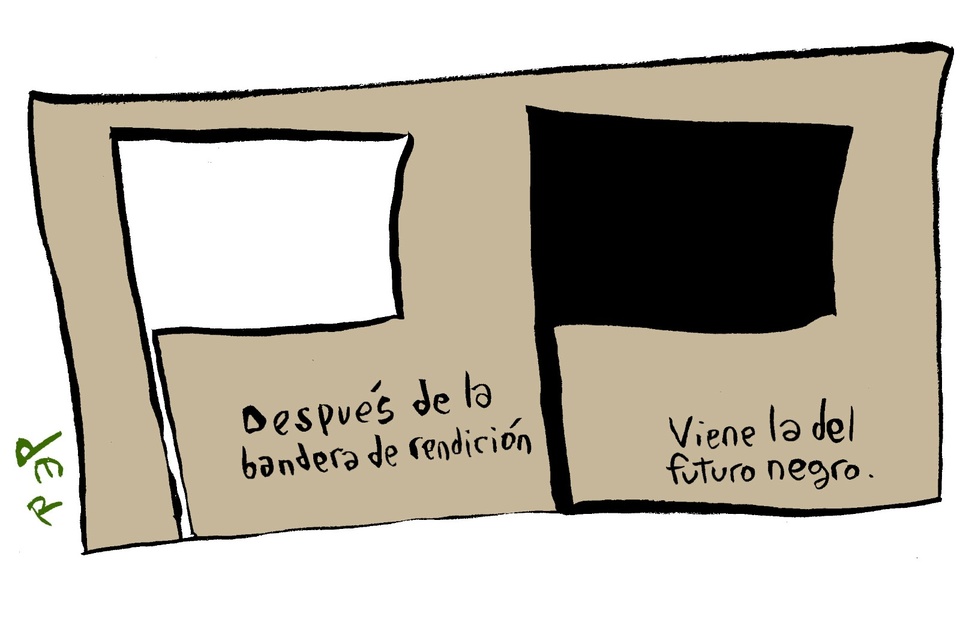

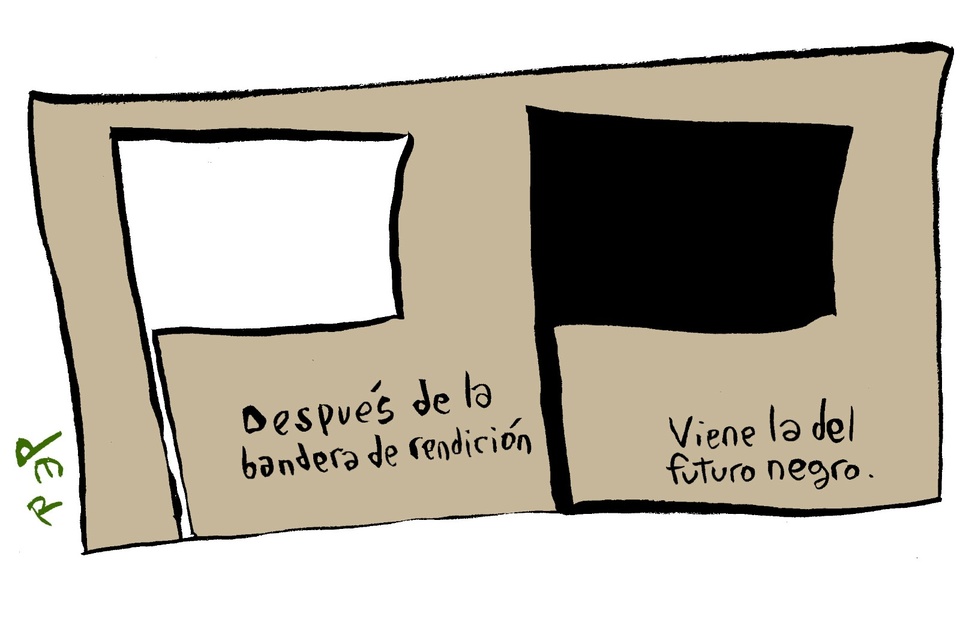

Sin embargo, poco y nada dicen acerca del nudo principal de la estabilidad de la economía argentina: la cantidad de dólares disponibles cada año, pilar desde el cual se sostiene cualquier plan de estabilización. Otra forma de decirlo es que sin dólares no hay paraíso.

Hay una pregunta que no tiene respuesta

Un aspecto no menor en este sentido es que, después del crédito insólito del FMI al gobierno de Mauricio Macri, no existe una canilla abierta fluida de divisas de organismos multilaterales. Además, el endeudamiento externo vertiginoso en esos años también clausuró el acceso al financiamiento privado voluntario. O sea, no habrá que esperar, por lo menos en los próximos años, un ingreso neto positivo de dólares financieros.

La fuente principal de entrada de dólares que queda proviene del comercio exterior, que es importante pero inicialmente insuficiente incluso en una situación normal (sin sequía), que además se encuentra muy concentrada en el complejo agroexportador y, por consiguiente, dependiente de los precios internacionales de estas materias primas.

Existe la expectativa cierta del incremento de dólares comerciales vía exportaciones de hidrocarburos y de la minería (litio y otros metales).

De todos modos esto no neutraliza el interrogante que, por ahora, no encuentra respuesta: ¿a cuánto asciende la demanda efectiva de dólares de cada sector si no existieran restricciones de acceso o, en caso de que haya alguna, sea lo suficientemente liviana para no generar perturbaciones en el mercado y en el nivel de actividad?

Esto implica saber cuántos dólares el Banco Central tendrá disponible para garantizar un plan de estabilización en el cortísimo plazo, y cuántos se requerirán para emprender un sendero económico estable de mediano y largo plazo (crecimiento modesto pero constante con bajas tasas de inflación) para evitar caer en otra crisis.

En este cálculo es relevante estimar el flujo de dólares esperado; no el stock de dólares en manos privadas en el circuito local y depositados en el exterior.

Aquí no se encontrará una respuesta categórica a esta duda pero, a veces, las preguntas permiten entender la magnitud del problema, el cual es abordado por gran parte de los economistas con una serie de afirmaciones genéricas sobre lo que se debería hacer (en general, dogmáticas y focalizadas en preservar intereses corporativos).

Por lo pronto, las reservas netas del Banco Central hoy son negativas de 1000 a 2000 millones de dólares, que no implica que no haya dólares para utilizar (líneas con el Banco Internacional de Basilea o el swap con China), pero sí es un indicador importante del inmenso desafío inmediato que no se salda diciendo simplemente que habrá un plan de estabilización.

Con la confianza no alcanza

No es una estimación fácil determinar a cuánto asciende el flujo de dólares que exige la economía argentina para no sucumbir en crisis. Por lo pronto se descarta por frívolo el concepto gaseoso de generar «confianza» como fuente proveedora de dólares. Esto implica apostar a la seducción del stock de dólares para financiar el crecimiento pero, en realidad, es la forma de ocultar la incapacidad de generar un flujo creciente de dólares, que en concreto resulta determinante.

Ha habido más de una experiencia que basaron la gestión económica en esta inasible convocatoria que, como no podía ser de otra manera, culminaron en fracasos estrepitosos. Es obvio que se necesita cierto apoyo (redefinido como «confianza» en el discurso convencional) de los agentes económicos respecto a la política económica, pero no es concluyente.

Una referencia irrefutable de la inutilidad de apostar exclusivamente a generar «confianza» para que fluyan dólares en cantidad en la economía fue el blanqueo de capitales durante el gobierno de Mauricio Macri, en 2016. Sumó el record mundial de 116.800 millones de dólares (1,8 por ciento del PIB), sólo superado nominalmente por el blanqueo de Indonesia de ese mismo año de 330.000 millones de dólares pero que representó el 0,9 por ciento del PIB de ese país.

El dato clave para dar cuenta del interrogante planteado es que, si bien hubo una importante ampliación de la base imponible por la exteriorización de capitales, el 98 por ciento blanqueado del rubro inversiones fue del exterior, como así también el 77 por ciento de las cuentas. Gran parte de estos capitales no regresaron al circuito local.

Esto exhibe en forma contundente que la propuesta de «la confianza» resulta inefectiva para regresar el stock de dólares a la economía doméstica pese a que había una administración política promercado, aliada de Estados Unidos, aperturista y supuestamente del agrado de la clase empresarial.

Incluso tampoco actuó como un mensaje persuasivo hacia el mercado el desproporcionado crédito del FMI por un total de 57 mil millones de dólares, de los cuales se desembolsaron 44.128 millones.

Pese a semejante respaldo político interno y externo y en divisas que tuvieron estas dos iniciativas, la economía siguió en el laberinto de la escasez de dólares sin encontrar salida.

Quiénes demandan dólares

La consistencia de la política económica es el factor relevante más que la apelación a generar confianza en los mercados con ajustes recesivos. Pero esta consistencia en una economía con rasgos bimonetarios cada vez más intensos, como la argentina, sólo puede fundarse con una amplia disponibilidad de dólares.

Una primera aproximación para abordar el desafío de estimar a cuánto asciende el flujo de dólares necesarios en la economía para no enfrentar movimientos desestabilizadores es identificar quiénes son los principales demandantes y cuáles son los destinos que tienen esas divisas.

Los dólares ingresan en el circuito local por la cuenta comercial (saldo entre importaciones y exportaciones) y por la cuenta capital (inversión extranjera directa, saldo de servicios y endeudamiento). La puja por los dólares existentes en el Banco Central adquiere más fuerza cuando la escasez relativa se hace presente, ya sea por una merma en el flujo de estas dos fuentes o por un aumento del requerimiento de billetes verdes por encima del promedio motivado por shocks negativos locales o internacionales.

La demanda permanente de dólares reúne a los siguientes protagonistas:

- Particulares que desean dolarizar sus ahorros, y dentro de ese grupo quienes también demandan billetes para viajar al exterior.

- Importadores que requieren de dólares para adquirir bienes y servicios (por caso, pagar fletes).

- Multinacionales que quieren dólares para girar utilidades a sus casas matrices.

- El Estado, nacional y provincial, que necesita dólares para cancelar obligaciones externas.

- Empresas privadas que precisan divisas para abonar vencimientos de intereses y capital de deuda externa.

- El Estado nacional también busca dólares para acumular reservas internacionales con el objetivo de garantizar mayores grados de autonomía frente a corridas cambiarias y a crisis externas que pueden provocar situaciones de inestabilidad financiera.

¿Se puede satisfacer al mismo tiempo toda la demanda de dólares que pretende cada uno de esos sectores? Con el actual flujo de divisas (comerciales y financieras) es imposible, pero tampoco se vislumbra que se pueda en el corto plazo con las previsiones de incremento de exportaciones sin un cambio de la matriz productiva. Se sabe además que el acceso al mercado internacional voluntario de crédito, con el actual stock de endeudamiento externo, sólo servirá en primera instancia y si se consigue abrirlo, para refinanciar vencimientos.

De dónde vendrán los dólares

Economías como la argentina no dejan de crecer cuando tocan el límite de la capacidad productiva o alcanzan el pleno empleo, sino cuando hay escasez de dólares para seguir importando insumos para la expansión industrial. La falta de dólares tiene su origen en cuestiones vinculadas a la estructura productiva. Un sector primario competitivo a nivel internacional orienta la economía a ser proveedora de materias primas del mercado mundial, convirtiéndose en el principal aportante de dólares.

A la vez, la fragmentación del aparato industrial exige una creciente necesidad de divisas para funcionar, porque demanda insumos importados y también requiere de una mayor cantidad de dólares para avanzar en la industrialización.

El recorrido histórico de la economía argentina muestra que se trata de un objetivo muy ambicioso alejar la restricción externa (es decir, la escasez relativa de divisas) desde el comienzo de la industrialización por sustitución de importaciones en la década del ’40 e integración financiera al mercado mundial en la década del ’70. Sólo en cortos períodos se pudo cumplir con ese objetivo.

El factor determinante de las restricciones para acceder a las divisas es la estructura productiva y financiera desequilibrada de la economía. El régimen de administración y control de acceso a la moneda extranjera («el cepo») no es el problema, sino una consecuencia.

A lo largo de décadas de inestabilidad cambiaria, en algunos momentos el superávit de la balanza comercial acercó los dólares necesarios para satisfacer parcialmente la demanda de divisas; en otros, el endeudamiento externo y, en menor medida, la inversión extranjera directa, aportaron los billetes verdes. Casi siempre fueron insuficientes para garantizar un período prolongado de estabilidad.

Esto fue así porque en ningún momento se logró el salto cualitativo en la estructura productiva y financiera para aliviar la escasez relativa de divisas o, en otros términos, contar con el flujo de dólares necesario para responder a los pedidos de cada uno de los sectores

El huevo o la gallina

Un intento de dar respuesta a este desafío fue la presentación por parte del Gobierno del plan llamado Argentina Productiva 2030, que se propone objetivos ambiciosos hasta ese año: duplicar las exportaciones para sumar un total de 180 mil millones de dólares. Este incremento provendrá de varios sectores, destacándose los de energía (Vaca Muerta e hidrógeno), de los servicios basados en el conocimiento, del turismo, de la minería, del agropecuario y de la industria automotriz, forestal y petroquímica (ver el cuadro máas arriba).

Este trabajo colectivo e interdisciplinario, conducido por Daniel Schteingart, plantea duplicar exportaciones como una de las misiones centrales, ya que estima que de esta forma permitiría que la economía crezca 30 por ciento per cápita y con ello generar 3,5 millones de empleos privados registrados y reducir la pobreza a la mitad.

Para ello analizaron el potencial productivo-exportador de 34 complejos productivos, a partir del estudio de lo que viene ocurriendo en Argentina y el mundo, realizaron más de 300 entrevistas y encuentros con cámaras, gremios, especialistas, funcionarios.

Menciona que para que esa suba de exportaciones influya en la expansión del entramado productivo resulta fundamental desarrollar encadenamientos, tanto por medio del desarrollo de proveedores como de agregación de valor. Schteingart indica que la controversia fundamental, una especie del “huevo o la gallina”, se manifiesta entre estabilizar la macroeconomía y el desarrollo productivo. «Sin macro estable, se dificultan seriamente las inversiones necesarias para transformar la matriz productiva», afirma.

Se vuelve al interrogante inicial, aspecto crucial del corto plazo: cuántos dólares necesita un plan de estabilización para permitir el salto cualitativo en el desarrollo que permita relajar la restricción externa. Vale reiterar que se había adelantado que esta pregunta aquí no tenía respuesta inmediata.