Por Stephen Roach

Si la Reserva Federal de EE. UU. desea evitar un regreso a la estanflación, debe reconocer la enorme brecha entre el nivel de las tasas de interés reales bajo el ex presidente de la Fed, Paul Volcker, y el actual titular. Es una ilusión pensar que la política monetaria extremadamente acomodaticia de hoy puede resolver el peor problema de inflación en una generación.

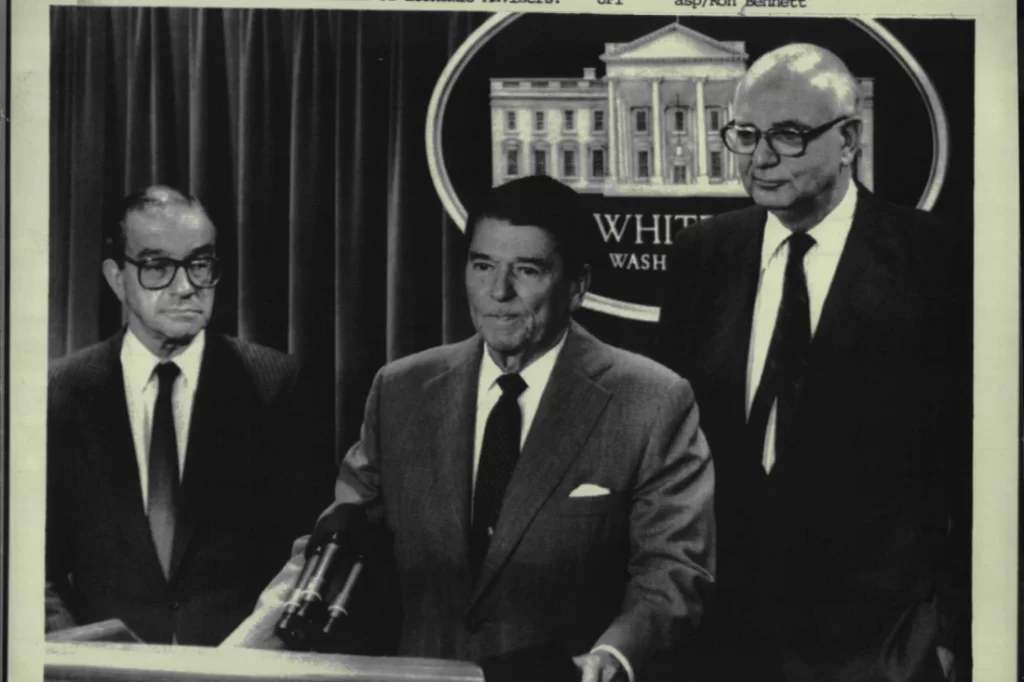

Pobre Jerome Powell. Con la inflación de EE . UU . cerca de un máximo de 40 años , el presidente de la Reserva Federal sabe lo que debe hacer. Ha profesado una gran admiración por Paul Volcker , su predecesor de la década de 1980, como modelo a seguir. Pero, parafraseando la famosa ocurrencia de 1988 del senador estadounidense Lloyd Bentsen sobre su rival vicepresidencial, el senador Dan Quayle, yo conocía muy bien a Paul Volcker, y Powell no es Paul Volcker.

Volcker fue el servidor público estadounidense por excelencia. Fumaba puros baratos, vestía trajes de sastre arrugados y sentía un fuerte disgusto por la ostentación de los círculos de poder de Washington. Su legado fue una disciplina resuelta al atacar una perniciosa Gran Inflación.

A diferencia de la Reserva Federal moderna, que bajo la dirección intelectual de Ben Bernanke creó un nuevo arsenal de herramientas (ajustes de balance, facilidades especiales de préstamo y la «orientación hacia adelante» de las señales de política dependientes de los resultados), el enfoque de Volcker fue simple, contundente y directo. . La política monetaria, en opinión de Volcker , comenzaba y terminaba con las tasas de interés. Una vez me dijo: «Si no está preparado para actuar sobre las tasas de interés, es mejor que se vaya de la ciudad».

Volcker, por supuesto, elevó las tasas de interés de EE. UU. a niveles inauditos en 1980-81, y hubo muchos que querían que se fuera de la ciudad. Pero los gritos de protesta de constructores, agricultores, grupos de ciudadanos y miembros del Congreso que exigían su juicio político no lo disuadieron de aplicar un endurecimiento sin precedentes de la política monetaria.

Estaba muy atrasado. Bajo el predecesor de Volcker, Arthur Burns, la Fed se había convencido de que la inflación era parte del tejido institucional de la economía estadounidense. Se pensó que el nivel de precios tenía menos que ver con la política monetaria que con el poder de los sindicatos, la indexación del salario por costo de vida y las presiones regulatorias sobre los costos derivados de la protección ambiental, la seguridad laboral y los beneficios de pensión. Burns argumentó que las crisis del precio del petróleo y los alimentos reforzaron los sesgos institucionales de una economía estadounidense propensa a la inflación. En otras palabras, culpe al sistema, no a la Reserva Federal. El personal de investigación de la Reserva Federal, que en ese momento me incluía a mí, se retorció pero no puso objeciones.

Volcker hizo más que retorcerse cuando asumió como presidente de la Fed en agosto de 1979. En ese momento, el índice de precios al consumidor estaba aumentando un 11,8% interanual, en camino al 14,6% en marzo de 1980. Volcker estaba decidido a encontrar el interés. -umbral de tasa que rompería la espalda de la inflación estadounidense. Utilizando la cobertura política proporcionada por la Ley Humphrey-Hawkins de 1978 , que formalizó el mandato de estabilidad de precios de la Fed, y obteniendo apoyo operativo de un cambio hacia la oferta monetaria , Volcker entró en acción.

La Fed aumentó su tasa de referencia de los fondos federales del 10,5% en julio de 1979 al 17,6% en abril de 1980. Volcker luego cambió de rumbo durante un experimento desacertado pero de corta duración con controles de crédito en la primavera de 1980, antes de reanudar una política monetaria. endurecimiento que eventualmente llevó la tasa de los fondos a un pico mensual de 19.1% en junio de 1981. Solo entonces se rompió la fiebre de la inflación de dos dígitos.

A fines de 1982, con EE. UU. en una profunda recesión, la inflación general anual del IPC había caído por debajo del 4% y la Reserva Federal comenzó a reducir la tasa de política de referencia. Consciente de la psicología inflacionaria profundamente arraigada que aún afecta a Estados Unidos, la Reserva Federal actuó lenta y cautelosamente. Volcker, después de haber roto la espalda de la inflación, no estaba dispuesto a “abandonar la ciudad” hasta que la misión de la Fed estuviera completa.

Avance rápido 40 años, y el problema de Powell es evidente. Sí, el mundo de hoy es ciertamente diferente al de entonces. Pero la Fed moderna aparentemente no tiene memoria institucional de los errores que cometió en la era de Burns. En 2021, hubo una sorprendente sensación de déjàvu cuando los banqueros centrales de EE. UU. trataron el aumento inicial de la inflación como algo transitorio y desperdiciaron la credibilidad de las expectativas bien ancladas de baja inflación.

La Fed vio el shock de COVID-19 de la misma manera que vio la crisis financiera mundial de 2008-09 e inyectó un estímulo monetario masivo para abordar lo que estaba convencido sería un déficit prolongado en la demanda agregada. En retrospectiva, eso fue un error político épico. A medida que los bloqueos relacionados con la pandemia dieron paso rápidamente a una reapertura de la economía, la demanda agregada, ayudada por un estímulo fiscal masivo, se recuperó con fuerza. Y frente a las interrupciones aparentemente crónicas de la cadena de suministro, este despegue posterior al cierre generó la gran inflación de nuestra generación.

El problema de Powell es aún más evidente cuando se ve a través de la lente ajustada por inflación de las tasas de interés reales . Durante los 51 meses de su liderazgo en la Reserva Federal (hasta abril de 2022), la tasa de fondos federales real promedió

-1.95% (con énfasis en el signo menos). Esta extraordinaria acomodación monetaria no tiene parangón en los tiempos modernos. La tasa de fondos reales promedió -0,05% durante ocho años bajo Burns, -0,7% durante el mandato de ocho años de Bernanke y -0,9% durante cuatro años bajo su sucesora, Janet Yellen.

Bajo Volcker, en comparación, la tasa real de fondos federales promedió 4,4% durante ocho años (con énfasis en el signo positivo). Además, a pesar de la nueva determinación de la Reserva Federal de Powell de actuar con rapidez para contrarrestar lo que considera tardíamente como un grave problema de inflación, sospecho que la tasa de fondos federales se mantendrá por debajo de la tasa de inflación de EE. UU. hasta bien entrado 2023. Eso empujaría el promedio de Powell a – 2,25% durante los 59 meses que finalizan en diciembre de 2022.

No, no estoy argumentando que Powell necesite replicar la campaña de endurecimiento de Volcker. Pero si la Fed desea evitar una repetición de la estanflación de fines de la década de 1970 y principios de la de 1980, debe reconocer el abismo extraordinario entre la tasa de interés real del 4,4% de Volcker y la de Powell -2,25%. Es ilusorio creer que una trayectoria política tan tremendamente acomodaticia pueda resolver el peor problema de inflación de Estados Unidos en una generación.

Al igual que Volcker, Powell se toma muy en serio su misión de servicio público. Desafortunadamente, como podría haber dicho Bentsen, ahí es donde termina la comparación.