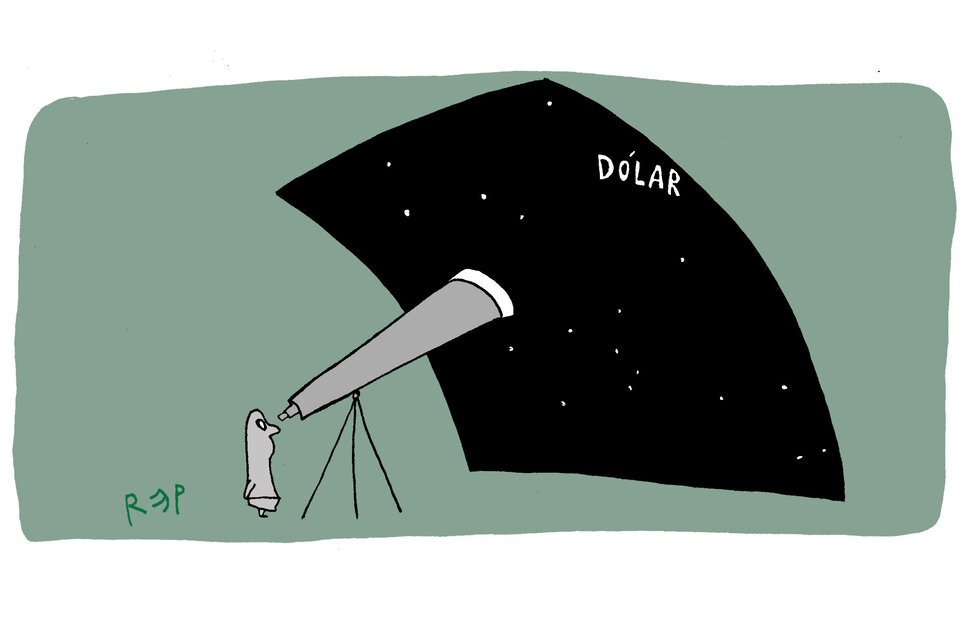

La economía colisionó contra el muro de la restricción externa. No alcanzan los dólares disponibles para un fluido acceso a importaciones para el sector productivo. De enero a julio de este año, para ahorrar y para pagar tarjetas por viajes al exterior se gastaron en total 5000 millones de dólares del Banco Central.

( Alfredo Zaiat) La balanza comercial de los últimos dos meses informada por el Indec (junio y julio) fue deficitaria en 552 millones de dólares, reduciendo el superávit a 2540 millones de dólares en siete meses de este año. Cuando el saldo del intercambio comercial es negativo significa que la economía argentina colisiona contra el muro de la restricción externa. Es lo que ha sucedido desde la mitad de este año.

La escasez relativa de divisas, o sea la restricción externa, es uno de los potentes limitantes de la estabilidad macroeconómica, y alejarla debe ser uno de los objetivos prioritarios de la política económica.

Lo que está pasando en estos meses no es que apareció la restricción externa, puesto que ella existe desde hace décadas con esta estructura productiva, sino que la economía se estrelló nuevamente contra esa barrera. La pregunta no es sólo por qué ocurrió este evento, sino cómo no pudo prevenirse teniendo en cuenta la extensa historia de crisis de iguales características.

El saldo positivo en los primeros siete meses de los dos años anteriores (2020 y 2021) fue de 9793 y 8310 millones de dólares, respectivamente. Ahora disminuyó a los mencionados 2540 millones con tendencia a continuar reduciéndose.

Cuatro claves de la caída de las reservas

El régimen de control de cambio, popularizado como «cepo», tiene la misión de administrar las escasas divisas para evitar, precisamente, encontrarse con la restricción externa.

Las principales fuentes de absorción de dólares en estos años que provocaron la actual crisis fueron:

1. La intensa recuperación de la economía luego de la fortísima caída registrada durante el primer año de la pandemia. El crecimiento del 10,4 por ciento en 2021 y del 6,3 por ciento en la primera mitad de este año impulsaron un fuerte aumento de las importaciones, exacerbadas además por la existencia de una brecha cambiaria del ciento por ciento. La estructura productiva local tiene en promedio una relación de suba de 3 puntos de las importaciones por cada punto de alza del PIB. Sin modificarla, la crisis por restricción externa se reiterará, por lo que se necesita una profunda alteración de la matriz exportadora al tiempo de un consistente proceso de sustitución selectiva de importaciones.

2. Los acelerados pagos de deuda externa del sector privado para cubrir vencimientos de un endeudamiento vertiginoso ejecutado durante los años del gobierno de Mauricio Macri.

3. Las filtraciones en el régimen de administración del control de cambio vía cautelares judiciales queautorizaron importaciones por poco más de 1800 millones de dólares.

4. En un marco de insuficiencia de divisas para el sector productivo se mantienen los privilegios para la compra de dólar ahorro y para cubrir los gastos en dólares con tarjeta de créditos pagando en pesos. Esos dólares se reducen de las reservas del Banco Central.

Dólares para pagar deuda externa privada

Uno de estos cuatro factores que redujo el stock de reservas del Banco Central es motivo de una fuerte pelea al interior del Frente de Todos: las divisas destinadas a cancelar compromisos externos de grandes empresas que se endeudaron durante los años del gobierno de Mauricio Macri.

El último informe de coyuntura del Cifra-CTA, elaborado por Pablo Manzanelli y Leandro Amoretti, explica que la caída de reservas de 8000 millones de dólares ocurrió a pesar de contar con un elevado superávit comercial en el bienio 2020-2021, sólo superado en lo que va de este siglo en 2003, 2009 y 2019, años que tienen como denominador común el fuerte ajuste sobre las importaciones producto de crisis económicas.

Precisa que el pago de intereses y capital de la deuda externa del sector privado (20.731 millones de dólares) representó el 63 por ciento del superávit de bienes que ingresó al Banco Central (32.728 millones de dólares) entre enero de 2020 y junio de 2022.

El Banco Central participó en este debate en la coalición de gobierno al preparar un informe donde da cuenta de que esa relación es en realidad de 46 por ciento (15.086 millones de dólares), al excluir las líneas de crédito en moneda extranjera con entidades locales que se liquidan en moneda local y no impactan en reservas y a las obligaciones de los estados provinciales y organismos públicos incluidas como parte de la deuda del sector privado.

Manzanelli y Amoretti señalan que, más allá de cuestiones metodológicas, la relevancia de los 20.731 millones de dólares (o de los 15.086 millones, según el BCRA) que se canalizaron por estos conceptos se pone de relieve cuando se advierte que en 2003 la salida por esa vía fue de 2516 millones de dólares con un stock de deuda externa privada superior al actual (48.705 versus 40.490 millones de dólares).

Crisis no significa colapso

Las crisis tradicionales de la economía argentina tienen su origen en el ritmo de crecimiento que, ante la falta de divisas para importar para sostener esa marcha dada una estructura productiva con débiles eslabones en la cadena industrial, deriva en un freno abrupto que culmina en recesión.

Este recorrido fue denominado «ciclo stop and go», puesto que la recesión con devaluación provoca una caída de las importaciones y reducción del salario real, lo que impulsaba a un nuevo período de crecimiento. Hasta que esa recuperación vuelve a toparse con la falta de dólares.

La apertura financiera de mediados de la década del ’70, con el consiguiente endeudamiento externo, generó una situación aún más crítica, porque el freno de la economía no era por una simple recesión, sino por una crisis financiera y productiva de proporciones. Así el ciclo pasó a ser «go and crash».

En términos políticos se puede identificar la hiperinflación del ’89 y ’90 y el estallido de la convertibilidad en 2001 como resultado de un ciclo «go and crash».

Los últimos ciclos «stop and go» fueron el segundo mandato de Cristina Fernández de Kirchner que terminó en 2015 con déficit comercial de 3035 millones de dólares. Y el del gobierno de Mauricio Macri, que alivió la restricción externa en los dos primeros años con un endeudamiento externo vertiginoso hasta que se cerró ese grifo y se hundió en déficits comerciales elevados (8309 millones de dólares en 2017 y 3820 millones en 2018).

En el primer caso se evitó el «crash» al desplegar un régimen de control de cambio que se fue aceitando a lo largo de esos cuatro años, lo que permitió la administración de las divisas escasas del Banco Central. En el caso de Macri, el salvataje para eludir el «crash» fue el crédito inédito otorgado por el Fondo Monetario Internacional de 57.000 millones de dólares, de los cuales se desembolsaron 44.500. Pero este financiamiento no fue suficiente y los últimos meses de su mandato tuvo que reimplantar el control de cambio.

Ahora, sin acceso al crédito externo del mercado de capitales ni al financiamiento generoso de organismos multilaterales de crédito, el desafío para el gobierno de Alberto Fernández, con Sergio Massa como ministro de Economía, es que, asumiendo que ya se ha chocado con la restricción externa, el saldo de este golpe sea «stop» y no «crash».

El crash es más penoso que el stop

Jorge Schvarzer y Andrés Tavosnanska escribieron, en 2008, «Modelos macroeconómicos en la Argentina: del stop and go al go and crash«, cuya conclusión es oportuno recordar ante las actuales presiones devaluacionistas o de propuesta de una mayor apertura comercial. Ambos consejos de economistas conservadores pueden ocasionar que la crisis pase al estadio superior de colapso.

Schvarzer y Tavosnaska señalaron que en las crisis financieras modernas, la expansión puede continuar a pesar del desequilibrio externo pero, al momento de la crisis, el ajuste debe ser tal que permita no sólo equilibrar la balanza comercial, sino que debe provocar un superávit comercial de magnitud que posibililte solventar además los pagos de intereses y utilidades comprometidos en el período de auge.

Explican que «mientras más grande sea el déficit de cuenta corriente, más se haya endeudado el país y más extranjerizada se encuentre su propiedad, mayor es el ajuste recesivo que la restricción externa impone«.

Para concluir que «las promesas que auguraban que los ciclos del stop and go serían superados mediante la apertura y la entrada de capitales no se cumplieron; la experiencia argentina muestra que el resultado fue tan sólo una prolongación de las fases alcistas al costo de desembocar en crisis de mayor magnitud. En otras palabras, se reemplazó el stop and go por el mucho más penoso go and crash».

Balance cambiario por sectores

La situación crítica de las reservas del Banco Central que concluyen en el «stop» o en el «crash» de la economía tiene un motivo estructural que es que la mayoría de las ramas productivas registran saldos comerciales negativos.

Al analizar el excel del anexo del último informe del Balance Cambiario del Banco Central se observa cuál ha sido el saldo de las diez principales actividades, en el período enero-julio 2022. El resultado es el siguiente, en millones de dólares:

1. Oleaginosa y Cerealeros: +22.648

2. Alimentos, Bebidas y Tabaco: + 4.386

3. Minería: + 1.866

4. Metales comunes: – 1.240

5. Industria Automotriz: – 1.504

6. Petróleo: – 2.785

7. Transporte: – 2.823

8. Maquinarias y Equipos: – 3.071

9. Electricidad: – 3.173

10. Industria Química y Plásticos: – 3.581

Como se observa en este listado, la matriz exportadora está muy concentrada. Esto coloca a sus protagonistas en una posición de negociación privilegiada (hasta niveles extorsivos) para la fijación del tipo de cambio, más aún cuando el Banco Central tiene pocas reservas. Esta es la actual situación en la que se encuentra Massa en el trato con el complejo agroexportador, a quienes les promete una paridad de 180 a 200 pesos por dólar para que incrementen la venta de la soja acumulada en silobolsas.

Dólar ahorro y dólar tarjeta

La administración de la escasez no es una tarea placentera para los funcionarios, más aún cuando el activo demandado es el dólar. La decisión de cómo y a quién distribuir las divisas es crucial en términos políticos y también económicos.

Mientras el funcionamiento de la economía no se encuentra resentida, o sea las importaciones fluyen sin inconvenientes hacia los diferentes sectores productivos, no aparecen cuestionamientos a la decisión de entregar dólares de las reservas para el ahorro privado (200 dólares por mes por persona) o para la cancelación de consumos en dólares con tarjetas de crédito.

La situación pasa a ser otra cuando se tiene que restringir el acceso de dólares para importaciones porque hay pocas reservas e igual se mantienen abiertos esos dos grifos.

En los primeros siete meses de este año, la formación de activos externos del sector privado no financiero (la compra de 200 dólares) sumó 884 millones de dólares (billetes). En el mismo período del año anterior había alcanzado los 867 millones de dólares.

En «Viajes y otros pagos con tarjetas y transporte de pasajeros», de enero a julio de este año, la cuenta de egresos de dólares sumó 4116 millones de dólares.

Ambos rubros totalizaron 5000 millones de dólares, monto inmenso en el actual estado crítico de las reservas.

Dos iniciativas podrían aliviar un poco las presiones sobre las reservas del Banco Central:

1. La suspensión transitoria de la posibilidad de comprar 200 dólares mensuales para el ahorro individual.

2. La utilización de dólares propios de los consumidores para cancelar las compras realizadas con tarjetas en el exterior, previa modificación de la ley de tarjetas vía DNU.

En situaciones de urgencia, como la que existe con el actual stock de reservas que limita importaciones para la actividad productiva, se necesitan iniciativas de emergencia. Cuando irrumpe la restricción externa en toda su magnitud, como está sucediendo ahora, cualquier opción es mejor que padecer un «crash».