Posibilidades e imposibilidades de finalizar con la restricción cambiaria

POR JULIA STRADA Y HERNAN LECHTER

Las principales medidas del gobierno de Milei adoptadas desde diciembre de 2023 fueron dirigidas a un solo objetivo: mejorar la hoja de balance del BCRA, tal como hemos escrito en “El único plan”, del 7 de abril de 2024.

En ese camino, el gobierno fue avanzando en la mejora del activo del BCRA a partir de la compra de dólares y en la reducción nominal y real del pasivo a través de la devaluación, como únicos objetivos sin miramientos a los impactos en precios, a la actividad económica, a la licuación de ahorros y al endeudamiento en dólares del BCRA. Las medidas principales fueron:

- La devaluación de 118%.

- El sostenimiento de la tasa de referencia muy por debajo del nivel de inflación.

- La emisión de BOPREALES.

- El uso del superávit fiscal para recompra de títulos del Tesoro en el BCRA.

- La colocación de LECAPS para absorber pasivos remunerados del BCRA.

- Las recientes LeFI (Letra Fiscal de Liquidez), que continúan con la absorción de pasivos del BCRA.

Todo ello conduce a un objetivo de política económica muy claro: eliminar el cepo cambiario. No hay precisiones hasta ahora sobre si el fin de las restricciones son un paso intermedio para la dolarización de la economía o van a ser parte de un nuevo framework de política monetaria.

La eliminación de los controles cambiarios y el modelo económico

Desarmar restricciones de tipo cambiario es un objetivo deseable en todo modelo económico. Pero una cosa es hacerlo mientras se avanza en la resolución de la restricción externa (como lo fue el hito del gasoducto Néstor Kirchner o el proyecto de GNL enviado por el FdT al Congreso, que obtuvo media sanción) y se incentiva la inversión productiva extranjera que altera la matriz productiva (por ejemplo, incentivando la industrialización del litio para mejorar la ecuación externa), y otra muy distinta es este modelo propuesto por Milei.

En el actual esquema, el levantamiento de las restricciones es una pieza necesaria para garantizar ingreso de divisas, ya sea enmarcadas en el RIGI y en privatizaciones o asociadas al ingreso de capitales por endeudamiento en la cuenta capital y financiera. Estos ingresos de divisas no se promueven para propiciar un cambio estructural industrializador, sino para financiar una neo-convertibilidad. Esta diferencia sustancial es fundamental, sobre todo para aquellos que absolutizan las herramientas de política económica sin mirar el rumbo del plan: el fin del cepo no significa que se resuelven los problemas que llevaron a su existencia, sino que se taparían con inyección de dólares. Por un rato.

Este análisis no es abstracto, sino que se encuentra íntimamente ligado a las demandas de los multimillonarios internacionales que se vieron reflejadas en los excesivos beneficios del RIGI. McEwen, magnate canadiense abocado al negocio minero, fue entrevistado recientemente por Forbes:

—¿Le pediste [a Milei] algo en particular para poder desarrollar el proyecto?

—Creo que todos los que están considerando una inversión en minería están buscando estabilidad. Estamos buscando libertad para mover el dinero de un lado a otro, traerlo al país sin que el dinero sea confiscado. Y luego, cuando estás obteniendo ganancias, estás reinvirtiendo en el país, pero también quieres sacar ganancias del país. Quiero decir, cualquiera que dirija un negocio no comienza un negocio para dejar todo su dinero allí.

Las condiciones para levantar el cepo según Milei y Caputo

Un mes atrás, el ministro Caputo planteó cuatro condiciones para este objetivo:

- Tener equilibrio fiscal.

- Resolver stock de pesos.

- Normalizar flujo de demanda de divisas.

- Relación razonable entre las reservas internacionales del Banco Central y los pasivos remunerados.

Explica Caputo: “Hoy, entre esas cuatro condiciones, la que se cumple claramente es la del equilibrio fiscal. El stock y el flujo lo hemos solucionado en un 75%. En donde todavía estamos lejos es en la del stock de reservas internacionales sobre pasivos remunerados”.

El ministro sostuvo esta aseveración el 10 de junio, y desde esa fecha hasta la primera semana de julio (último dato disponible), las reservas brutas aumentaron 630 millones de dólares, pero básicamente porque el 18 de junio se produjo el desembolso del FMI por un total de 784 millones de dólares. Es decir, detraído el desembolso en realidad se desacumularon reservas y no mejoraron la ecuación.

En la última semana, a diferencia de su ministro Caputo, Milei cambió alguna de las condiciones para levantar el cepo:

- Eliminar los pasivos remunerados.

- Eliminar los puts.

- Inflación al nivel del crawling peg.

Si bien coincide con Caputo en la resolución de pasivos del BCRA, no menciona el problema de la acumulación de dólares en las reservas internacionales y además innova incorporando un requisito: que el ritmo de inflación deberá estar alineado con el crawling peg mensual. ¿Cómo se interpreta este camino trazado? Detallamos los tres puntos.

- Pasivos remunerados. Con relación a la eliminación de los pasivos remunerados, el gobierno se jacta de estar eliminando los pases del BCRA con la implementación de las LeFI. La forma que dispusieron para hacerlo implica un ajuste fiscal adicional, ya que el Tesoro debe aumentar su superávit para inyectar recursos en la cuenta de garantía en el BCRA que permite respaldar las LeFI. La vía de resolución debió haber sido, ahora y antes, vía incremento de la demanda de dinero. Adicionalmente, la decisión significa asumir un riesgo bancario de exposición al sector público, por lo que un eventual default del Tesoro afectaría los ahorros de los argentinos.

¿Por qué se hizo entonces? Entre los beneficios del traspaso de la deuda del BCRA al Tesoro se encuentra la posibilidad que ahora tiene el gobierno de incrementar la tasa por encima de la inflación sin crear emisión endógena, cumpliendo, de esta forma, con el mandato del FMI y buscando contener el tipo de cambio. Según la Consultora Research 1816, al 10 de julio quedaban unos 10 billones de pases.

Pero en relación con las dificultades para la eliminación del cepo, si bien las LEFI resuelven el pasivo del BCRA, lo que no evitan es que su ejecución por parte de los bancos signifique una potencial demanda de dólares que genere inestabilidad cambiaria. Es decir, se resuelve el impacto sobre la emisión endógena pero no el problema del stock. Esto es así porque se pueden vender a valor técnico, lo cual no dista demasiado de la lógica de puts.

2. Puts. Los puts son opciones de venta que permiten, a quien la ejerce, vender el bono a determinado valor. El problema latente es que, de ejercerse, obligan al BCRA a emitir e implican un riesgo de presión cambiaria sobre los dólares financieros. Según la Consultora 1816, la emisión de puts equivale a 15,5 billones de pesos.

En los últimos días, Milei acusó al Banco Macro de desestabilización por ejercer los puts en su poder. Esta es la tapa de Clarín del viernes 12 de julio:

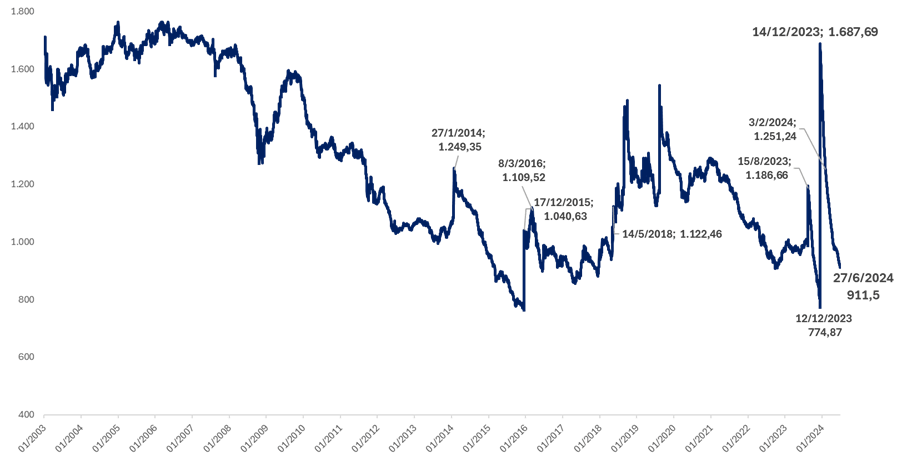

¿Tiene razón Milei al enojarse con el Macro y Massa? Algunas cuestiones que cabe señalar en la sucesión de hitos que llevaron a la inestabilidad cambiaria (el viernes 12/07 la brecha aumentó a 55%, con dólar CCL y MEP subiendo nuevamente):

—La no conferencia: el viernes 28 de junio, post aprobación de la ley Bases, se había generado una expectativa que no fue satisfecha dado que no hubo ningún anuncio cambiario de los que esperaba el mercado asociado al levantamiento del cepo.

—La Conferencia había intentado resolver —sin éxito— las dudas con relación al programa planteadas por el FMI con su Staff Report del 18 de junio, indicando el compromiso de levantar el dólar blend a fin de junio. El gobierno ratificó que no elimina esta medida artificial que hace que la brecha tenga niveles bajos dada la liquidación del 20% de las exportaciones en los dólares financieros.

—Previamente, la baja de la tasa de interés de referencia a 40% TNA anual había generado una disparada de la brecha del 26% al 48%.

— Desde la devaluación de diciembre, con la remarcación posterior (el propio Cavallo habló de “saque exagerado a los precios”), y el tipo de cambio al 2% mensual, la apreciación consecuente ha vuelto la situación del tipo de cambio real multilateral a niveles similares a los de la asunción de Milei.

Volviendo a las alternativas para resolver los pesos contenidos en los puts, la Consultora 1816 indica que el gobierno tiene dos opciones: 1) recomprar solo las opciones, dejando los bonos largos en la cartera de los bancos (problema: los bancos no van a querer vender los puts voluntariamente), o 2) ofrecer un canje de los títulos largos con puts por títulos cortos sin puts (problema: sería hacer lo opuesto a lo que se ofreció en el canje de marzo de 2024).

3. Inflación al 2%. El tercero de los ejes planteados por Milei es que la inflación debe converger al crawling peg de 2%; ese valor es distinto al que espera el mercado. La inflación de junio arrojó 4,6%, y los primeros datos, en lo que va del mes de julio, no muestran tendencia sensible a la baja (la estimación de CEPA del rubro Alimentos y Bebidas para las dos primeras semanas de julio ascendió a 2,63%, guarismo similar a la variación del rubro en todo el mes de junio). El gobierno sostiene que va a lograr reducir la inflación con la baja del impuesto PAIS, de 17,5% a 7,5% en el mes de agosto.

Las dudas sobre lo que implica esta nueva condición que Milei introdujo son muchas. Si el gobierno logra hacer retroceder la inflación a los niveles de devaluación de 2%, cuando se refiere a “inflación”, ¿habla de la núcleo, el IPC general o a la inflación mayorista?, ¿es suficiente que se reduzca la variación de precios para que se decida levantar los controles cambiarios o luego buscará llegar al 1%? El otro escenario es que la inflación no se reduzca al nivel del crawling peg, pero que —con el criterio de Milei— se “resuelvan” los pasivos remunerados y los puts. Con esas condiciones, que son las que el gobierno siempre antepuso para levantar el cepo, ¿qué acción tomarían en ese caso?

¿Cómo se configura la economía post levantamiento del cepo?

El FMI planteó en su Staff Report que Argentina debía seguir el rumbo de Perú y Uruguay, ambos con tipo de cambio flexible. También aclaró que la competencia de monedas sostenía al peso como moneda de curso legal y al BCRA como institución de regulación monetaria. El organismo insiste en el levantamiento de restricciones y en el uso de la tasa de interés como mecanismo preferencial de regulación monetaria.

Para el gobierno argentino, sin embargo, parece ser más atractivo un tipo de cambio fijo, que con ingreso de divisas permita crecimiento económico y, a la vez, brinde los medios de pago para acompañar ese crecimiento. Es difícil pensar que ese tipo de cambio fijo pretenda sostenerse al actual nivel de tipo de cambio real, que reporta un atraso significativo en un escenario de eliminación de restricciones. La lógica indicaría que ese tipo de cambio tendría que fijarse a un nivel considerablemente más alto para que resista la balanza de pagos.

¿Vamos a la década de los ’90 a un esquema de tipo de cambio fijo? ¿Qué tipo de framework monetario se construye post cepo?

¿Qué puede pasar si se elimina el cepo?

En concreto, las dificultades para eliminar el cepo se encuentran en el riesgo de una corrida contra el dólar y en el efecto de una eventual devaluación sobre los precios.

Estas cuestiones no son menores ¿Qué pasaría si mañana se pueden comprar dólares indiscriminadamente? ¿Hasta dónde llegaría su valor? Esto último constituye una de las principales críticas a Milei respecto de no haber desandado casi nada de las restricciones del dólar oficial o paralelo. Nadie sabe, a ciencia cierta, cuál es el valor al que podría irse el dólar oficial en este escenario.

Peor aún es el riesgo de una corrida. El gobierno parece identificar este riesgo cuando se preocupa por los puts y los pasivos remunerados. El problema acá es cómo conseguir los dólares para hacer frente a una eventual demanda de dólares post cepo. El FMI ha dicho que lo haría, más adelante, pero con condiciones ¿Hay otras opciones? Para el análisis de este aspecto es importante considerar tres variables: monto (el gobierno estima que necesita entre 10.000 y 15.000 millones de dólares), tiempo (en qué momento están disponibles esos fondos) y el tipo de cambio de ese momento.

Esto último es, a la vez, lo que le preocupa al gobierno en clave de inflación. Si el desarme de las restricciones implica un salto cambiario significativo, lo que conlleva un incremento de la inflación y una caída más profunda de la actividad, la situación se convierte en un conflicto político.

Lo que Milei no mira

Más ajuste fiscal, el nuevo impacto en el bolsillo de una eventual devaluación, recesión, destrucción industrial y frente externo con frondosos vencimientos de deuda son la otra cara de este plan económico, que lejos de alivianarse con datos de “recuperación”, se fue agudizando en los meses de mayo, junio y lo que va de julio.

El ajuste que viene, ¿sobre las jubilaciones? Milei dejó trascender que el bono podría dejar de existir. “El bono es discrecional y tenemos que ser serios; solo va a haber bonos en función de cómo vienen la situación y los números fiscales; no vamos a engañar a la gente dándoles cosas que no hay” porque después “los efectos son peores”.

La Oficina de Presupuesto del Congreso estimó que el gobierno se ahorraría 0,3% del PBI en 2024 por eliminar el bono de 70.000 pesos a partir de agosto. En efecto, el proyecto con media sanción en la Cámara de Diputados disponible no sólo implica la consolidación de los bonos a las jubilaciones mínimas, sino además su incremento asociado a la variación de la Canasta Básica por adulto equivalente. Ello supondría un gasto incremental de 0,44% del BI, comparando con un escenario donde el bono se mantiene sin actualización hasta fin de año.

Queda claro que para el gobierno de Milei un nuevo recorte previsional es una alternativa real, dado que el sostenimiento del superávit fiscal es más necesario que antes luego de los movimientos realizados en el frente monetario con el traspaso de deuda del BCRA al Tesoro.

De todas formas, no es el único recorte “en carpeta”. En el Staff Report publicado recientemente se incluía que, “en caso de retrasos en la aprobación por el Congreso de los paquetes fiscal y estructural, las autoridades acordaron aplicar medidas discrecionales: ampliación de los impuestos especiales, particularmente sobre los combustibles; acelerar la reducción de los subsidios a la energía y al transporte; simplificar aún más las transferencias a provincias y empresas estatales”. Si bien la ley se aprobó, este texto podría configurar una eventual hoja de ruta si es que el superávit no es suficiente para afrontar las obligaciones mencionadas.

Crisis laboral y destrucción industrial

El viernes 12 de julio salió publicada la actualización del SIPA, que arrojó una caída de -111.656 puestos de trabajo registrados en cinco meses de gobierno de Milei. Sólo en abril se destruyeron 12.929 puestos de trabajo. Se espera para mayo, según la Encuesta de Indicadores Laborales (EIL), una nueva caída de 18.111 casos.

Pero estos datos no ilustran la profundidad de la crisis económica e industrial de la Argentina. CEPA realizó un informe para la Confederación de Sindicatos Industriales (CSIRA) que reveló el impacto en el empleo y las capacidades instaladas industriales de la caída de la actividad económica. Los resultados son ilustrativos y contundentes:

- El 90% de las respuestas indicaron que en sus actividades la situación ha desmejorado respecto de diciembre.

- El 65% indica que cayeron las ventas más de 15%.

- El dato de capacidad instalada ociosa, publicado en el presente informe, es coincidente con los datos nacionales: casi 40% sostiene que se usan seis de cada diez máquinas o menos (al que se le suma otro 26,3% con 30% a 40% de capacidad instalada ociosa).

- El 75% de los sindicatos consultados indica que sus empresas han reducido sus turnos de producción. En particular, el 60% señala que las empresas del sector han disminuido sus turnos de producción hasta en un 30%, mientras que un 15% indicó que la reducción supera el 30%.

- Las expectativas para los próximos 6 meses se mantienen en niveles críticos: 95% considera que empeorará. En comparación con la misma pregunta realizada en mayo, se percibe una leve mejora en la percepción que indica que, aunque la mayoría sigue sosteniendo que estará mucho peor, ese guarismo se reduce de 73,9% a 55,%.

- Solo un 5% de las empresas se mostraría optimista respecto a mantener una situación similar a la actual, lo que evidencia un pesimismo generalizado y profundo respecto al futuro próximo de la economía.

Vencimientos de deuda y ¿nuevo endeudamiento con el FMI?

A los problemas asociados a la actividad económica, pérdida de ingresos y crisis industrial, todos ellos correspondientes a datos irrefutables de la economía real, cabe adicionar el desafío de los vencimientos de deuda que el gobierno tiene por delante y que lejos están de formar parte del diagnóstico o estado de situación de Milei y su gabinete. Muy por el contrario, la obtención de un nuevo ingreso de divisas o dólares frescos, en un nuevo acuerdo con el FMI es el propósito que Caputo señaló la última semana.

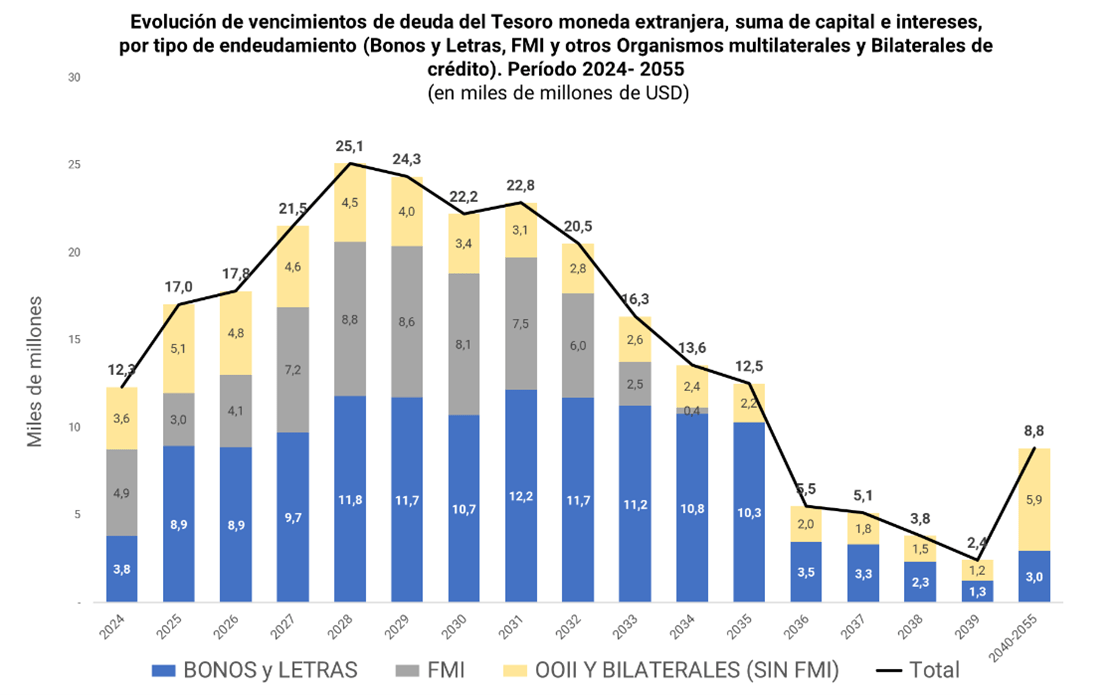

Al primer trimestre 2024 y a lo largo de la curva de vencimientos, 2024-2055, se totalizan vencimientos de deuda sólo en moneda extranjera (suma de capital e intereses) por 332.428 millones de dólares, de los cuales 258.726 millones pertenecen a pagos de capital y 73.702 millones son pagos de intereses.

Si consideramos sólo los vencimientos de Bonos y Letras, FMI y Organismos Internacionales, se observan los siguientes valores:

- Para el año 2025, los vencimientos en moneda extranjera ascienden a 17.000 millones, de los cuales 8.900 millones corresponden a Bonos y Letras, 3.000 millones al FMI (en concepto de intereses) y 5.000 mil millones al resto de Organismos Internacionales.

- En 2026 los vencimientos ascienden a 17.800 millones de dólares, con pagos por Bonos y Letras equivalentes a 8900 millones, al FMI por 4.100 millones (1.100 millones por capital y el resto intereses) y a otros organismos internacionales por 4.800 millones.

- En 2027 equivalen a 21.500 millones de dólares, de los cuales 9.700 millones corresponden a Bonos y Letras, 7.200 millones de dólares corresponden al FMI y 4.600 millones de dólares son vencimientos con otros organismos internacionales.

- En el periodo 2028-2031 el Tesoro acumula vencimientos significativos en moneda extranjera: 25.100 millones de dólares en 2028, 24.300 millones en 2029, 22.200 millones en 2030 y 22.800 millones de dólares en 2031.