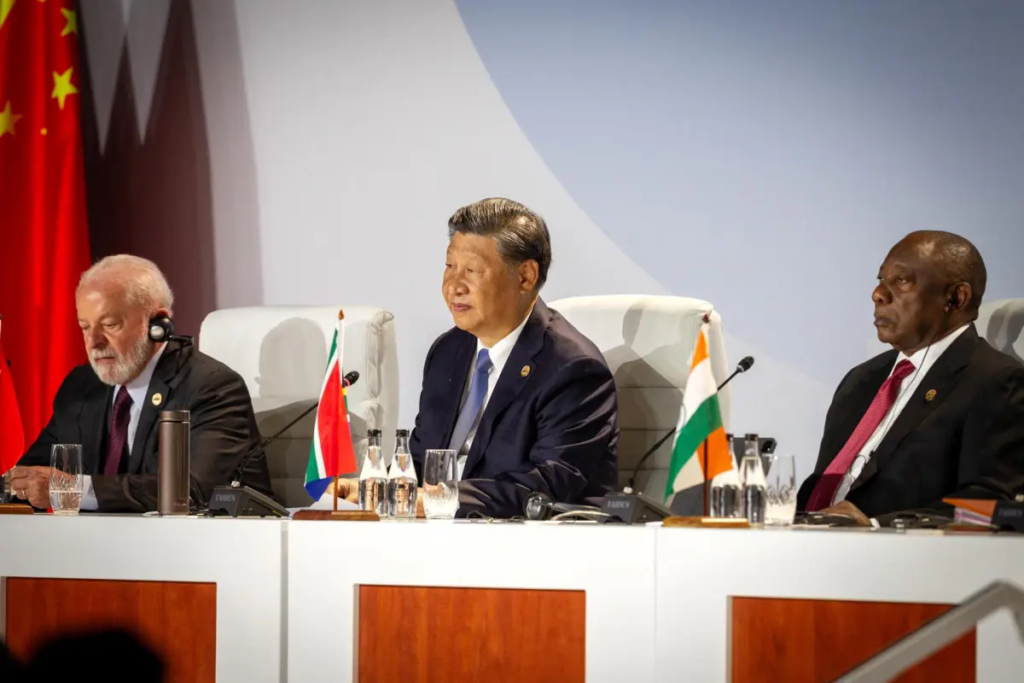

El vínculo que el gobierno logró con otros prestamistas (China, la CAF, fondos árabes), sumado a la posibilidad que abre el ingreso al BRICS, plantea la chance de una estrategia de financiamiento global permanente por fuera del FMI, especulan en la conducción económica

( Por Raúl Dellatorre / Página 12 / Director de Motor Económico ) Los cuatro meses a los que ese estiró la negociación con el FMI –que culminó el último miércoles– para obtener un nuevo desembolso de recursos dejó, a la vez, un gusto amargo para las autoridades argentinas, pero también la satisfacción de nuevos vínculos que abren una expectativa diferente. La negociación arrancó con un pedido argentino en abril para que el Fondo habilitara un «adelanto» de los desembolsos previstos hasta fin de año, unos 10 mil millones de dólares, para atender emergencias y obligaciones (entre ellas, los vencimientos de la propia deuda con el FMI), en consideración a que el país se había quedado escaso de divisas ante las feroces consecuencias de la sequía. En respuesta, el FMI convirtió la «emergencia» argentina en un prolongado y enmarañado trámite que recién arrojó resultado esta semana, cuatro meses.

«Pusieron en duda (los funcionarios del FMI) las cifras que presentamos con respecto al impacto de la sequía, insistieron todo el tiempo en que el problema era el atraso cambiario y nos reclamaban una mega devaluación. Así, nos llevaron al límite de ponernos frente a vencimientos que no podíamos afrontar. Se corrieron del lugar de prestamista de última instancia para convertirse en acreedores demandando el pago de un vencimiento. En cambio, quienes nos extendieron una mano para salvar la emergencia fueron la CAF (hoy Banco de Desarrollo de América Latina), el Banco de China y el fondo catarí para el desarrollo, que nos permitieron evitar el default con créditos puentes aprobados en cuestión de horas», relató un miembro de la delegación que participó de las actividades en Washington en la última semana.

La culminación de este episodio de cuatro meses con un desembolso de 7500 millones de dólares que se hizo efectivo el mismo día de la aprobación se dio, además, en paralelo a la aprobación del ingreso de Argentina (junto a otros cinco países, tres de ellos del mundo árabe) al BRICS, una puerta que se abre a un nucleamiento en el que abundan, a la vez, países con alta capacidad de financiamiento y gran demanda por bienes que Argentina está en condiciones de producir y exportar.

Está claro que las recientes negociaciones con el FMI tuvieron como eje la emergencia, resolver la coyuntura, despejar la preocupación por nuevos vencimientos. Los próximos compromisos con el FMI son por 923 millones de dólares, el 21 de septiembre, y por 2652 millones el 30 de octubre. Alcanzaría con reservar una parte del desembolso actual para pagarlos, pero además el Banco Central comenzó a recuperar reservas.

«Pero no fue a partir de la devaluación, sino con las medidas tributarias que aplicamos sobre las importaciones, que el FMi critica pero que fueron más eficientes para acumular reservas que la devaluación que nos impuso a partir del 14 de agosto», subrayan desde la conducción económica. Una discusión que no es anecdótica, sino que su planteo, y el repaso de sus consecuencias en materia inflacionaria y de tensión social, debe haber sido el momento más ríspido del intercambio verbal y presencial entre Sergio Massa y Kristalina Georgieva posterior a la aprobación del desembolso.

También hubo oportunidad de pensar, durante este viaje a Washington –Massa viajó con medio equipo económico–, sobre las alternativas de financiamiento externo que se le pueden abrir a un eventual gobierno encabezado por el actual ministro, capitalizando las relaciones entabladas en los últimos meses.

«Con China hemos avanzado mucho. Tenemos un acuerdo de swap que está vigente desde 2009, pero recién este año lo movimos para que pase a financiar en forma directa las importaciones en yuanes; a menos de seis meses de estar vigente, los pagos de compras al exterior en yuanes representan el 25 por ciento del total. Eso significa que reemplazó el uso de dólares. No es poco, ¿no?», comenta una muy alta fuente de la delegación oficial.

Además, ante la emergencia del vencimiento con el FMI, el Banco Popular de China habilitó una ampliación temporal por el equivalente a 1700 millones de dólares de fondos del swap de libre disponibilidad, que se usaron para hacerle el pago al organismo. Fondos que se repusieron de forma inmediata cuando el Banco Central recibió la transferencia por el desembolso.

Un dato más: la tasa de interés que cobra China por estas operaciones financieras es 30 por ciento más barata que la que cobra el FMI. Dicho en cifras: si la tasa de interés (incluidos los sobrecargos) del FMI está en el orden del 6,5 por ciento, la de los swaps rondará el 4,5 por ciento.

Otra relación de elevada consideración para el equipo económico es la resultante de las gestiones que se hicieron frente al CAF (banco latinoamericano de desarrollo) como ante el fondo catarí de inversiones, para obtener créditos puente que permitieran rescatar al país del callejón al que arrojó al país el FMI en julio. No sólo se valora la actitud solidaria, sino que se empezó a ver con proyección lo que significaría revitalizar el papel del CAF en la región y fortalecer la relación con los fondos árabes de inversión, que son de carácter oficial y existen en varios países que le han ofrecido sus servicios al país. Ellos son, además de Qatar, los fondos de Arabia Saudita, Kuwait y Emiratos. El primer y el tercero son, también, flamantes ingresantes al BRICS, junto con Argentina.

Tal es la proyección que podría tener esta nueva vía de financiamiento, que en la cabeza de Sergio Massa anida una propuesta que, se sospecha, ya viene conversando con colegas actuales y hasta mandatarios de países: abrir las puertas del CAF para que ingresen como socios aportantes de capital algunos de los fondos árabes mencionadas. Cerca de Massa, un estrecho colaborador consulta unos apuntes y señala: «El capital actual del CAF es de unos 8000 millones de dólares, el ingreso de países árabes podría aportar unos 2000 millones más en una primera etapa. Para medir la capacidad prestable, ese capital que se aporta hay que quintuplicarlo. Es decir, que estamos hablando de aumentar en 10.000 millones de dólares la capacidad prestable del banco de desarrollo latinoamericano».

El CAF tiene como socios no sólo países latinoamericanos y del Caribe, sino también europeos e incluso bancos privados. Con lo cual, no es a contramano la posibilidad de ingreso de países árabes.

¿Excesivo entusiasmo? En algunos miembros del equipo, incluso se verifica una proyección, o una intención, que va más allá. «Si potenciamos lo que significa la capacidad prestable que aportarían un CAF fortalecido, los acuerdos de intercambio con China, el financiamiento directo de los fondos árabes y sumando el ingreso de Argentina como cliente del Banco de los BRICS, podríamos decir que estamos ante la chance de reemplazar en su totalidad las relaciones con el FMI y el Banco Mundial: a menor costo financiero inclusive. Y, seguramente, con menos condicionamientos para nuestra política».

Si es factible o no, será tema para otro viaje.