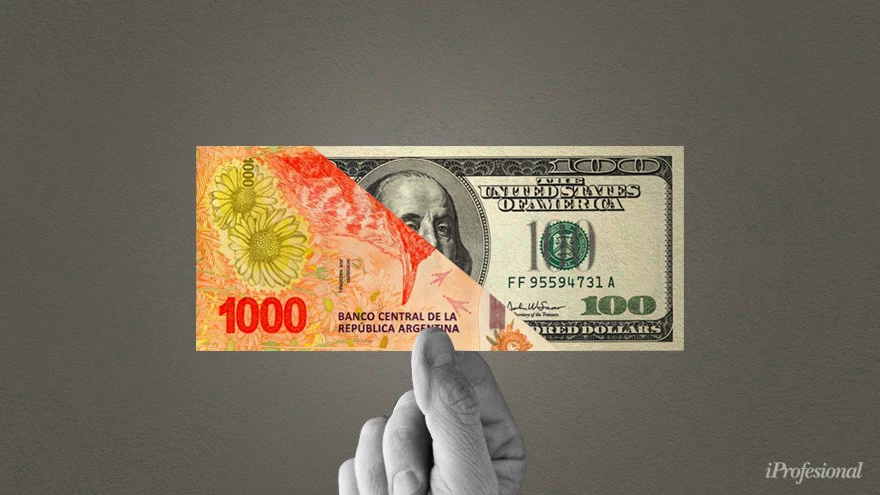

Tensión política, presión sobre el dólar y una negociación con el FMI que se prolonga

Una corrida cambiaria sin móviles políticos pero en escenario incierto. Cuatro hipótesis sobre el resultado de la negociación con el FMI. ¿A qué juega China con el swap?

( Raúl Dellatorre / Página 12/ Motor Económico, El nuevo salto del dólar en la última semana volvió a poner en alerta no sólo al equipo económico, sino al conjunto de la alianza gobernante. La precandidatura presidencial de Sergio Massa, siendo a la vez ministro de Economía, lo deja más expuesto al impacto de una corrida cambiaria. Eso se sabía de antemano al ser elegido para disputar las elecciones presidenciales. También se confiaba entonces –y se confía ahora– en que la buena relación del candidato y ministro con los factores de poder internos (quienes mueven los hilos del mercado especulativo) y externos (en la coyuntura, fundamentalmente el ala política del FMI), le servirían de colchón para evitar temblores provocados. Lo cierto es que no fueron esos factores los que empujaron esta última corrida, sino más bien la sensación de incertidumbre respecto a cómo se resolverá la coyuntura de un Banco Central sin dólares y un acuerdo con el FMI que, tras dos meses y medio de anuncios de «inminente firma», parece ingresar en un terreno en el que los términos de negociación han pasado a una dimensión desconocida.

No es extraño que los fondos especulativos se dolaricen cuando el calendario marca la proximidad de elecciones. Lo que sí es extraño que esa coyuntura electoral coincida con un momento tan delicado para las reservas en divisas del Banco Central y, a la vez, una negociación con el FMI que muchos consideraban que debía tener resultados «urgentes», y sin embargo se estira como fuelle de bandoneón.

Los analistas técnicos calculan que las Reservas Netas del Banco Central estarían en alrededor de 7400 millones de dólares «en rojo». Ese valor negativo surge de comparar las Reservas Brutas menos la deuda del mismo Banco Central con otros organismos, en moneda extranjera.

En cuanto a las negociaciones con el FMI, a falta de información precisa, se plantean cuatro hipótesis, que si bien despejan las proyecciones más alarmistas, dejan abierto un signo de interrogación enorme.

La megadevaluación. Si bien el reclamo de una devaluación importante forma parte del planteo de los técnicos del FMI, se da por descontado que no es una exigencia de cumplimiento inmediato. «No va a ocurrir por ahora». Acá pesa la opinión del ala más política, más vinculada al gobierno de Biden, que tiene interés en despejar cualquier posibilidad que haga aparecer al Fondo abiertamente como causante de una crisis. De allí también el rechazo que provocó en Washington el planteo de economistas de Juntos por el Cambio pidiendo justamente eso, que el Fondo provocara una crisis y el «hundimiento» del gobierno.

Riesgo de default. Es «muy poco probable» que Argentina sea empujada a la situación de default. Existen, en cambio, diversas fórmulas que permitirían diferir los vencimientos de forma acordada por las partes, en tanto sigan las conversaciones de modo amistoso. Los términos de este acuerdo es uno de los puntos que viene prolongando las negociaciones, aseguran.

Desembolsos. El desembolso «adelantado» de recursos de los próximos dos trimestres, más el «atrasado» correspondiente al trimestre ya vencido (se esperaba en junio) está en un terreno pantanoso, dado que los incumplimientos de Argentina con las metas del acuerdo alcanza a niveles ciertamente irremontables. En este plano, pesa fuerte la opinión del ala «técnica» del Fondo, enemiga de soltar recursos en el marco actual. La decisión de «no dejar caer» a la Argentina, entiende este sector, pasa por otro lado y no por someter al organismo al «riesgo reputacional» de incrementar la deuda ahora y provocar que, al inicio del nuevo gobierno deba negociarse, casi desde cero, «una deuda impagable».

Pagos en yuanes. ¿Se pagarán los próximos vencimientos casi exclusivamente con yuanes? Ya sin Derechos Especiales de Giro (DEGs) en su activo y sin dólares en el Banco Central, el gobierno no tendría otro recurso si tuviera que hacer frente a compromisos impostergables que seguir echando mano al Swap con China, pidiendo autorización para aplicar esos recursos a la cancelación con el Fondo. La posibilidad la dejó abierta la vocera del FMI (Julie Kozsac) esta semana cuando se la consultó al respecto. Con lo cual no es descartable, aunque tanto para Argentina como para Washington (probablemente, también para China) esa alternativa también tiene límites.

Bajo dichas hipótesis, no habría riesgo de ruptura o explosión inmediata, pero sí el riesgo de agravamiento paulatino del cuadro de reservas netas negativas en el Banco Central. Es lo que viene pasando en las últimas semanas en el mercado de cambios mayorista: la autoridad monetaria acumula dólares a cuentagotas, por las limitadas liquidaciones de exportaciones, mientras libera pagos por importaciones pero casi exclusivamente en yuanes. Estos pagos, a la paridad con el dólar, superan ampliamente los ingresos por exportaciones, lo cual implica que la autoridad monetaria está perdiendo reservas netas. No usando fondos líquidos propios en divisas, sino convirtiendo el canje de monedas con China en deuda.

En cuanto al eventual pago al FMI en yuanes, presenta varias dificultades. En el orden político, el pago en yuanes más allá de su uso para resolver una situación puntual de emergencia, en Estados Unidos «hace ruido». En el orden práctico, después de Argentina, ¿qué harán los demás países deudores del Fondo? ¿Sacarán número en el mostrador del Banco Popular de China para ser los próximos beneficiados por un Swap? Más «ruido» para Washington.

Todo lo cual vuelve a convertir el problema de la negociación del acuerdo con el FMI en un conflicto de orden regional e incuso internacional. No sería acertado, de parte de Argentina, seguir negociando con el FMI como si se tratara del mismo sujeto que surgió del Consenso de Washington como el «guardían mundial» del neoliberalismo financiero, cuando el propio poder político de Estados Unidos cuestiona ese modelo.

A Washington le preocupa la incidencia de China en el mundo occidental, tanto en su búsqueda de garantizarse el suministro de materias primas como ahora en su proyección, a través de préstamos masivos, para convertirse en «prestamista de última instancia» de países con problemas de deuda soberana. Y Argentina es, a todas luces, terreno de esa disputa.

El FMI también es escenario de la disputa entre los cultores del viejo consenso de Washington de los 90, del «nuevo consenso» impulsado desde la Casa Blanca, e inclusive de la creciente incidencia china. No es extraño que esas tensiones incidan en las negociaciones con Argentina. Tensiones que no siempre van a resultar favorables a Argentina, si el país no presenta la posición más conveniente para defender sus propios intereses.